پست های اخیر

کامنت های اخیر

- Need to save on your medication expenses? Discover the [URL=https://progressivepreschool.org/discount-tadalafil/ - tadalafil[/URL - for affordable prices on pharmacy needs. Considering various options for augmenting your health, opting to acquire prednisone without prescription via the internet can be a strategic decision. Investigating comprehensive treatments for improving vitality? Consider exploring https://progressivepreschool.org/item/retin-a/ , a top-quality option for supporting your well-being.

- X-plore your options for anxiety relief with a visit to [URL=https://tournamentdesign.org/product/retin-a/ - retin a from india[/URL - , where acquiring effective treatment online. Need to get your medication at an unbeatable rate? Look no further than lasix for your healthcare needs. Unlock relief from inflammatory bowel disease (IBD) with https://tournamentdesign.org/product/zithromax/ , for purchase via our website. For those looking to purchase their heart health medication online, finding a reliable source is key. [URL=https://sci-ed.org/panmycin/ - online panmycin[/URL - offers a trusted option for ordering your treatment with ease.

- you can look here betswap promo code

- https://paiza.io/projects/YQADJ6JQBRDbvm51ABxUVg

- Discover how to reduce your expenses on prostate cancer treatment by exploring the [URL=https://astra-hc.com/drug/cialis/ - cialis 5mg[/URL - and compare alternatives. X-ray your options for heart arrhythmia treatment without breaking the bank. Find economical solutions and bid adieu to sky-high medical expenses by opting to buy budget-friendly sildenafil online. Optimize your health and wellness journey by exploring our comprehensive selection of affordable treatment options. Locate https://astra-hc.com/drug/cialis/ to boost your vitality efficiently and confidently. Venture into holistic healthcare solutions and discover natural remedies. Easily obtain your wellness needs [URL=https://thank-you-note-examples-and-tips.com/pill/priligy-60mg/ - discount priligy[/URL - through our secure platform.

آرشیو

دسته بندیها

- ۲۱ اسفند ۱۴۰۱

- تیم تحریریهتیم تحریریه

- 0

این گزارش در راستای ارزیابی فراز و فرودهای بازار رمز ارزها در سال ۲۰۲۲ و آنچه احتمالا در افق آتی شاهد آن خواهیم بود، تهیه شده است.

سال ۲۰۲۲ برخلاف ۲۰۲۰ و ۲۰۲۱، سال سردرگمی سرمایهگذاران بازار رمز ارزها بود. در دوره ۲۰۲۰-۲۱ اعضای این بازار شرایط خوشایندی را تجربه کردند. سرمایهگذاری آسان با ریسک بالا و دریافت سودهای کلان، مشخصه اصلی این دوره بود. علاوه بر این طی دوره ۲۰۲۰-۲۱ فناوری بلاک چین پیشرفتهای قابل توجهی داشت که عمق قابلیتهای آن را شاید هنوز تعداد کمی درک کرده باشند. اما در کنار این موضوع، بلاک چین بستر جذابی برای کلاهبرداران ایجاد کرده است و طی این دوره با گزارشهای متعددی از سوء استفاده کلاهبرداران از این تکنولوژی مواجه بودهایم. با این حال در یک نگاه اجمالی به دوره ۲۰۲۰-۲۱، جذب سرمایه گسترده و بازده مطلوب به عنوان شاخصترین ویژگیها خود را نمایان میکند. همین امر سبب شد تا توانایی ریسک سرمایهگذاران در بازار رمز ارزها افزایش یابد.

سال ۲۰۲۲، دوره بحرانهای اقتصاد کلان و افزایش مداوم نرخ بهره بانک مرکزی بود. به عبارتی میتوان گفت بخت با سرمایهگذاران این بازار یار نبود و روند نزولی بیپایان، بسیاری از مخاطبین این بازار را گیج و سردرگم کرد. همچنان عوارض بحرانهای ذکر شده بر فصای بازار حاکم است. روند نزولی سال ۲۰۲۲ بسیاری از معاملهگران را با زیانهای سنگین از بازار خارج کرد و در این میان صرفا سرمایهگذارانی که بر مبنای افقهای بلندمدت وارد بازار شده بودند از این شرایط رضایت دارند، چراکه به نظر میرسد افقهای کوتاهمدت بازار همچنان دچار بحرانهای عرضه و تقاضا خواهد بود.

علت آشفتگی بازار رمزارزها در سال ۲۰۲۲ چه بود؟

اگرچه بسیاری از تحلیلگران علت آشفتگی بازار رمز ارزها در سال گذشته را صرفا بحرانهای مالی در افتصاد جهانی معرفی میکنند، اما ما علل دیگری را نیز در این فرآیند شریک میدانیم. کاملا صحیح است که علیرغم روند نزولی بازار، همچنان تراکنشها به بهترین شکل انجام میشود و بلاک چین یک فناوری فوقالعاده است. اما با توجه به ساختار این فناوری بحرانهایی آشکار شده است که صنعت بلاک چین باید تدریجا از آن عبور کند. فناوری بلاک چین یک صنعت گسترده با تامین مالی باز است و تبادلات آن بیواسطه صورت میپذیرد. همین امر باعث شده تا بخش عمدهای از مبادلات کلان این بازار در پشت درهای بسته و طبق توافقاتی که با صرافیها صورت میگیرد، انجام شود. این موضوع ضربهای قابل توجه به شفافیت مالی بلاک چین محسوب میشود. توسعهدهندگان این صنعت باید در افقهای آتی راهکارهایی برای عبور از این بحران ارائه دهند.

ما قصد نداریم وضعیت کنونی بازار رمز ارزها را نامناسب ارزیابی کنیم. اما برای گذار به یک وضعیت مطلوب، پرداختن به بحرانها تنها مسیر پیشرفت است. بیت کوین در سال ۲۰۲۲ تدریجا به یکی از ابزارهای دور زدن تحریمهای مالی بدل شد و افراد بسیاری از این مزیت بیت کوین در راستای منافع خود بهره بردند. اما باید به این نیز اشاره کرد که همزمان اقدامات موثری در راستای بهبود این وضعیت انجام شده است. به عنوان نمونه تغییر مکانیسم شبکه عظیم اتریوم از PoW به PoS توانست بسیاری از اهداف شرورانه برخی از سرمایهگذاران را مسدود کند.

با توجه به عناوین گفته شده، تمرکز بر روی چند موضوع اهمیت ویژهای دارد. میتوان موضوعات کلیدی را به طور کلی تحت عنوان «واسطهها» و به طور خاص تحت عنوان «وامدهندگان و صرافیها» طبقهبندی کرد. در حال حاضر بخش عظیمی از سرمایههای رمز ارزی در اختیار صرافیها قرار دارد. این سازمانها میتوانند از سرمایههای انباشت شده در راستای منافع خاصی استفاده کنند. اتفاقات سال ۲۰۲۲ باید به ما آموخته باشد که تمرکز سرمایه و واگذار کردن مسئولیت به یک سازمان خاص، ریسک بالایی به همراه دارد.

بر اساس بررسیهایی که انجام دادیم انتظار داریم که بازار رمز ارزها در سال ۲۰۲۳ پایداری بیشتری از خود نشان دهد و تدریجا آرامش و ثبات خود را بدست آورد. با این حال انتظار نمیرود که سال ۲۰۲۳، دوره جهشهای مثبت بزرگ باشد و قیمت را دوباره به قله خود برساند. ما پیشبینی میکنیم که در سال پیش رو بیت کوین و اتریوم سهم خود را از بازار رمز ارزها افزایش دهند و آلتکوینها با افت ارزش مواجه شوند. با این حال میتوان گفت که سال ۲۰۲۳، دوره انباشت سرمایه و بهبود وضعیت نامطلوب سال گذشته است.

در ادامه این گزارش قصد داریم با بررسی برخی از شاخصهای کلیدی بازار در سال گذشته، تغییرات آن را ارزیابی کرده و افق پیش روی بازار را در سال ۲۰۲۳ پیشبینی کنیم:

کاهش شدید قیمت و بازده در بازار رمزارزها

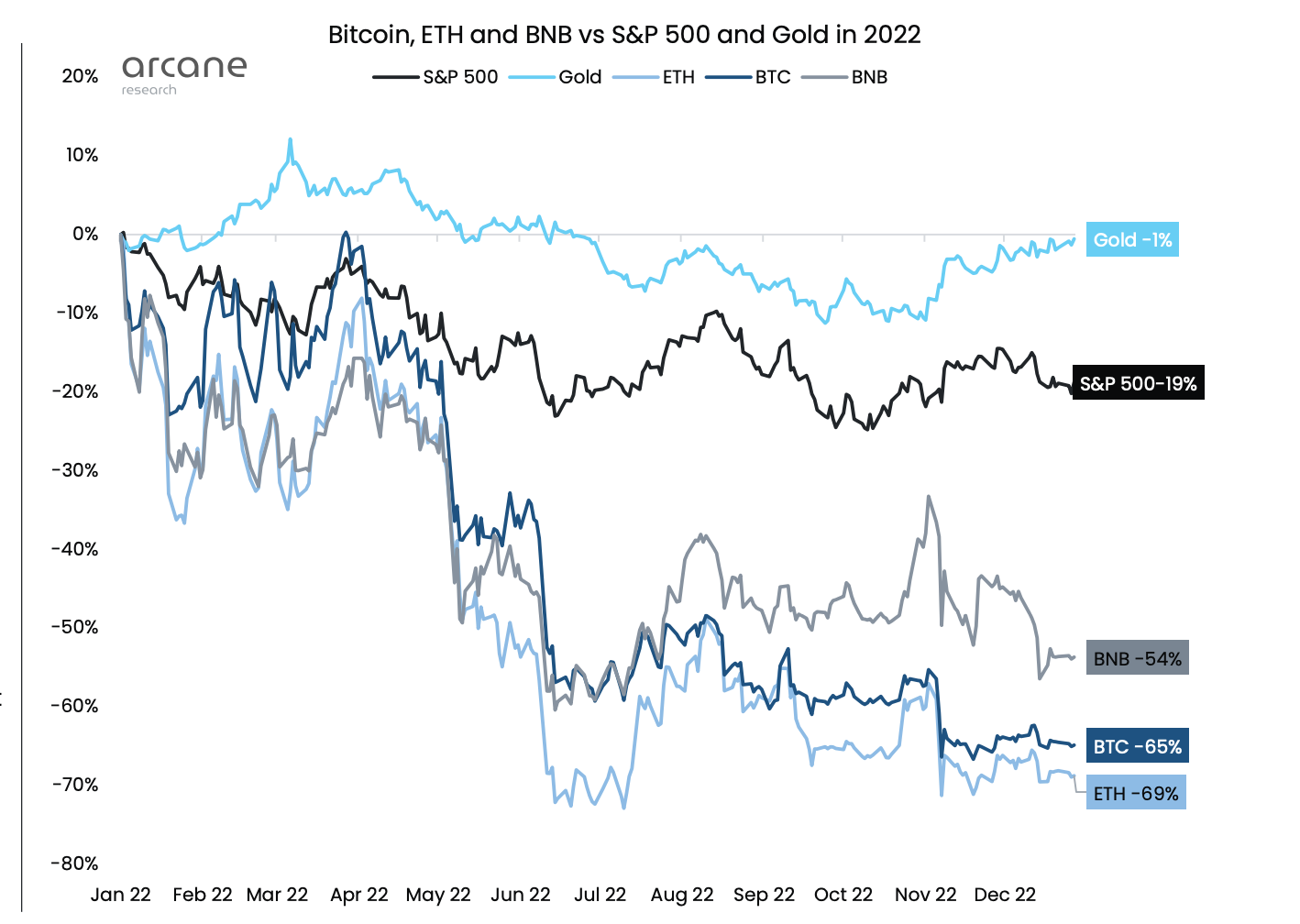

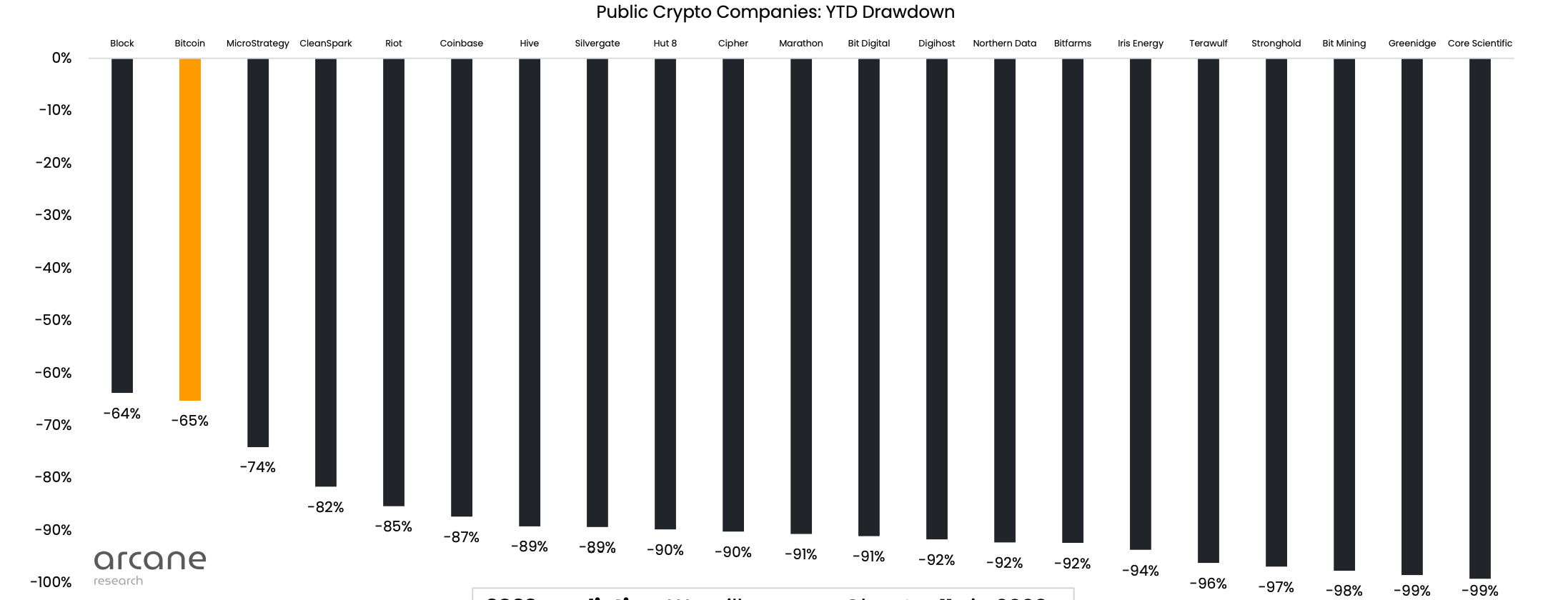

- طی سال ۲۰۲۲ یکی از بدترین عملکردهای بازار در تاریخ آن ثبت شد. در مجموع طی این دوره ارزش سرمایههای رمز ارزی ۶۵ درصد کاهش یافت. پس از چرخه نزولی سال ۲۰۱۸ که منجر به کاهش ۷۳ درصدی ارزش رمز ارزها شد، سال ۲۰۲۲ ضعیفترین عملکرد بازار در این حوزه را نشان میدهد.

- در سالی که گذشت طلا عملکرد بسیار بهتری از طلای دیجیتال (بیت کوین) داشت. طلا طی این دوره در مجموع کاهشی یک درصدی را ثبت کرده است. البته باید این نکته را در نظر گرفت که چرخه بیت کوین هنوز کامل نشده است.

- تعداد کمی از رمز ارزها توانستند از بحران سال ۲۰۲۲ نجات پیدا کنند و زیان کمی را متحمل شوند. استیبل کوینها و بایننس جزو این دستهبندی قرار میگیرند که در ادامه به انها میپردازیم.

- زمستان رمز ارزها با بحرانهای کلان اقتصادی شروع شد و با مدیریت ریسک نامناسب سرمایهگذاران و استفاده از اهرمهای سنگین بیش از پیش تقویت شد.

- در مجموع سال ۲۰۲۲، دوره افشا شدن اهداف کلاهبرداران بود و همین امر نوسانات قابل توجهی در قیمت سرمایههای رمزارزی ایجاد کرد. ممکن است این روند به ادامه یابد، اما به طور کلی پیشبینی میشود که بازار در سال ۲۰۲۳ شرایط آرام و کم حاشیهتری را تجربه کند.

پیشبینی: احتمالا بازار بیت کوین در سال ۲۰۲۳ نوسانات کمتری را تجربه خواهد کرد و در یک محدوده ثابت معامله خواهد شد، اما در نهایت میانگین سالیانه قیمت در محدوده بالاتر از سال ۲۰۲۲ قرار خواهد گرفت.

انتظارات ما برای بازار رمزارزها در سال ۲۰۲۳

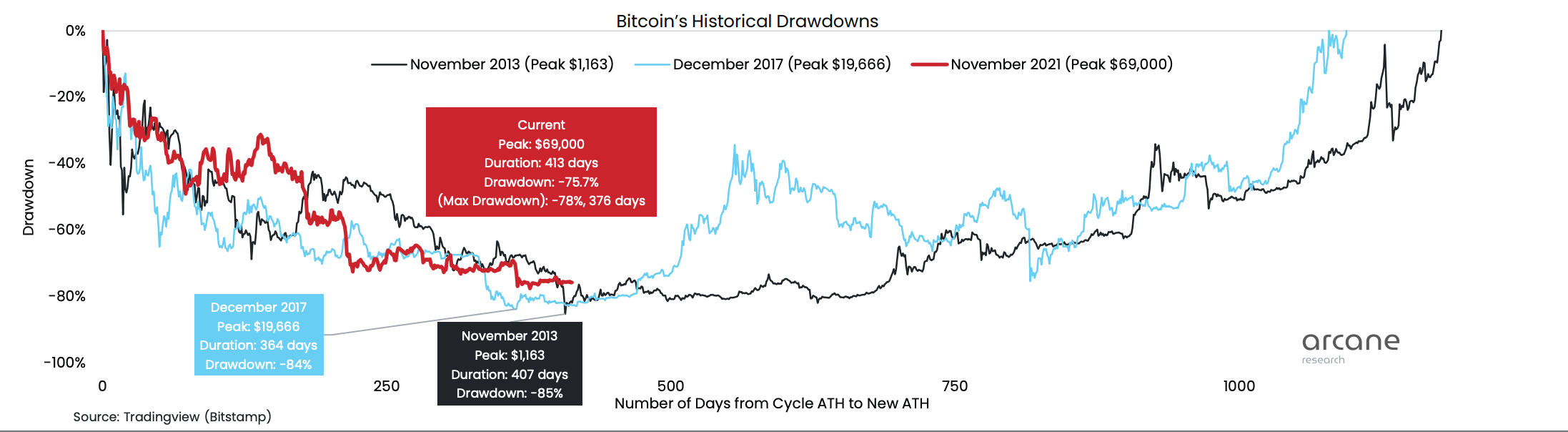

الگوی روند نزولی بیت کوین در سال ۲۰۲۲ شباهت بسیاری به چرخههای نزولی پیشین دارد. تداوم روند کاهش قیمت، در چرخه نزولی ۲۰۱۸، ۳۶۴ روز به طول انجامید. این دوره از شروع ریزش قیمت تا شکلگیری کف بازار نزولی محاسبه شده است. چرخه نزولی سال ۲۰۱۵ نیز ۴۰۷ روز به طول انجامید. با پایان سال ۲۰۲۲، بازار نزولی اخیر ۳۷۶ روز را پشت سر گذاشت، اگر این روند در سال ۲۰۲۳ نیز ادامه یابد و کف قیمتی همچنان تثبیت نشده باشد، میتوان این چرخه را طولانیترین چرخه نزولی بازار در نظر گرفت.

رخدادهایی در راه است که میتواند وضعیت بازار رمز ارزها را بهبود دهد. با توجه به اینکه بخشی از ریزشهای ناگهانی قیمت متاثر از حوادثی از قبیل ورشکستگی FTX بود، سال ۲۰۲۳ را میتوان به عنوان دورهای در راستای سامان دادن به برخی از قوانین محافظتی در نظر گرفت. در همین راستا هیئتهای قانونگذاری ایالات متحده، تصمیم دارد قوانین مثبت و موثری را برای توکنهای مرتبط با صرافیها اعمال کند. از طرفی جلساتی که پارلمان اروپا در خصوص نظم بخشیدن به قوانین مالی حوزه رمز ارزها ترتیب داده است، میتواند به تدریج در بهبود کیفیت این بازار موثر واقع شود. بخشی از این جلسات طی فوریه ۲۰۲۳ انجام خواهد شد و نتایج آن قطعا رسانهای خواهد شد.

پیشبینی: با توجه به چرخههای نزولی پیشین، معتقدیم که محدوده قیمتی فعلی، موقعیت مناسبی برای سرمایهگذاریهای بلندمدت است. از طرفی انتظار داریم که فعالیت بازار رمزارزها در طول سال ۲۰۲۳ همچنان پایین باشد یا به حد متعادل برسد. فعالیت در بازار رمز ارزها طی دوره آتی نیازمند رویکردی صبورانه است.

همبستگی بازارهای مالی

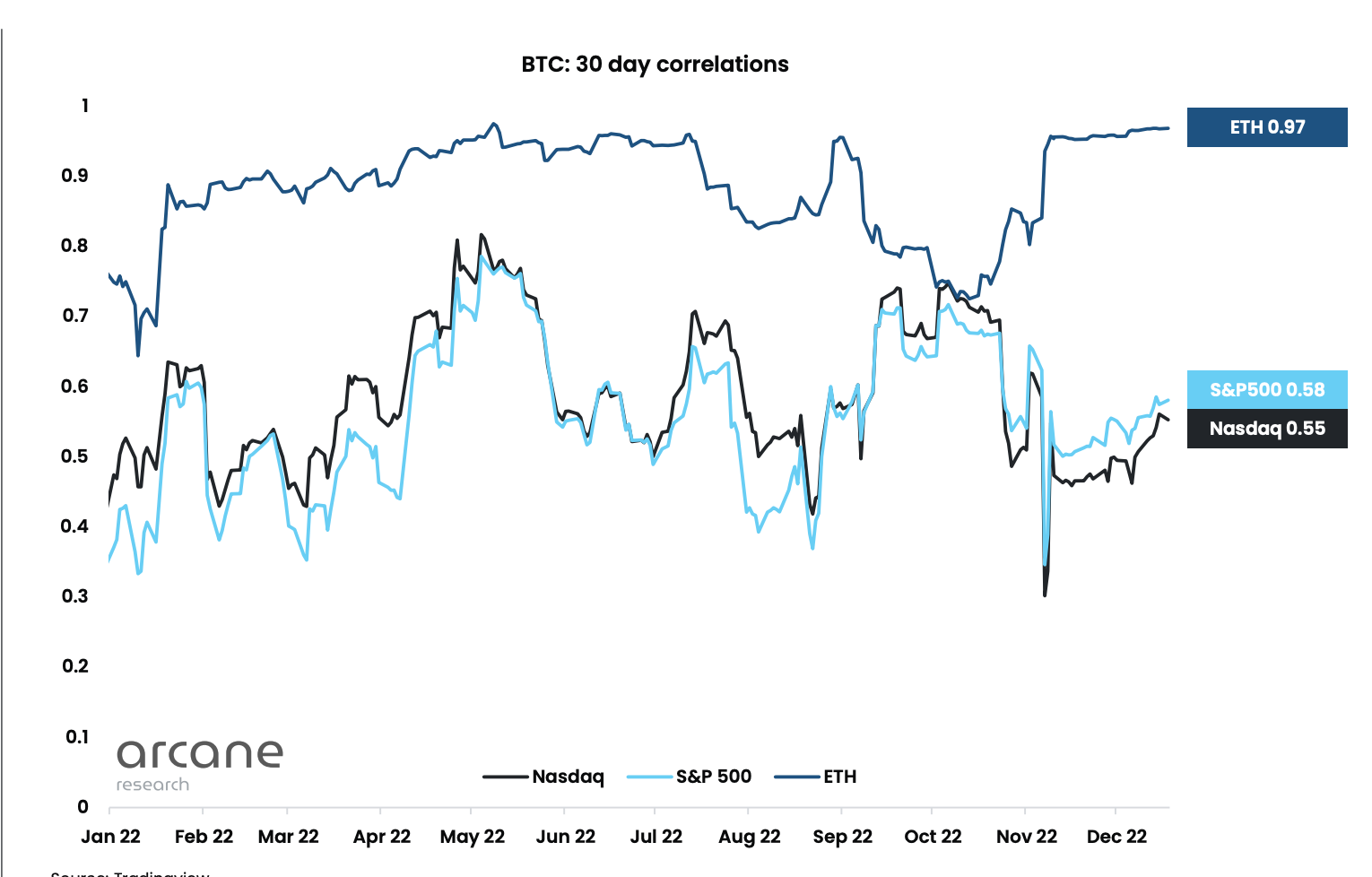

- در سال ۲۰۲۲ سیاستهای اعمال شده توسط بانکهای مرکزی و بحرانهای اقتصاد کلان، تمام بازارهای مالی بزرگ جهان را تحت تاثیر قرار داد.

- افزایش مداوم نرخ بهره، باعث سرازیر شدن سرمایهها به سمت دلار شد و همین امر همبستگی معناداری میان بازارهای مالی ایجاد کرد. به عبارتی بازارهای مالی بزرگ جهان با تقریب قابل قبولی از الگوی ریزش مشابهی پیروی کردند.

- در نمودار زیر همبستگی تغییرات ارزش بیت کوین با بازارهای مالی و اتریوم نمایش داده شده است. اتریوم با توجه به تحقق موفق پروژه مرج (Merge) توانسته است ارزش خود را با الگوی مشابه بیت کوین حفظ کرده و از سقوط بیشتر جلوگیری کند. با توجه به اختلاف حجم بازار بیت کوین و اتریوم، این موضوع یک موفقیت برای اتریوم محسوب میشود.

پیشبینی: اگر سطح فعالیت شبکه بیت کوین در سال ۲۰۲۳ کاهش یابد، میزان همبستگی این بازار با دیگر بازارهای مالی نیز کاهش خواهد یافت.

سال تخریب سرمایهها با اقدامات بانک مرکزی

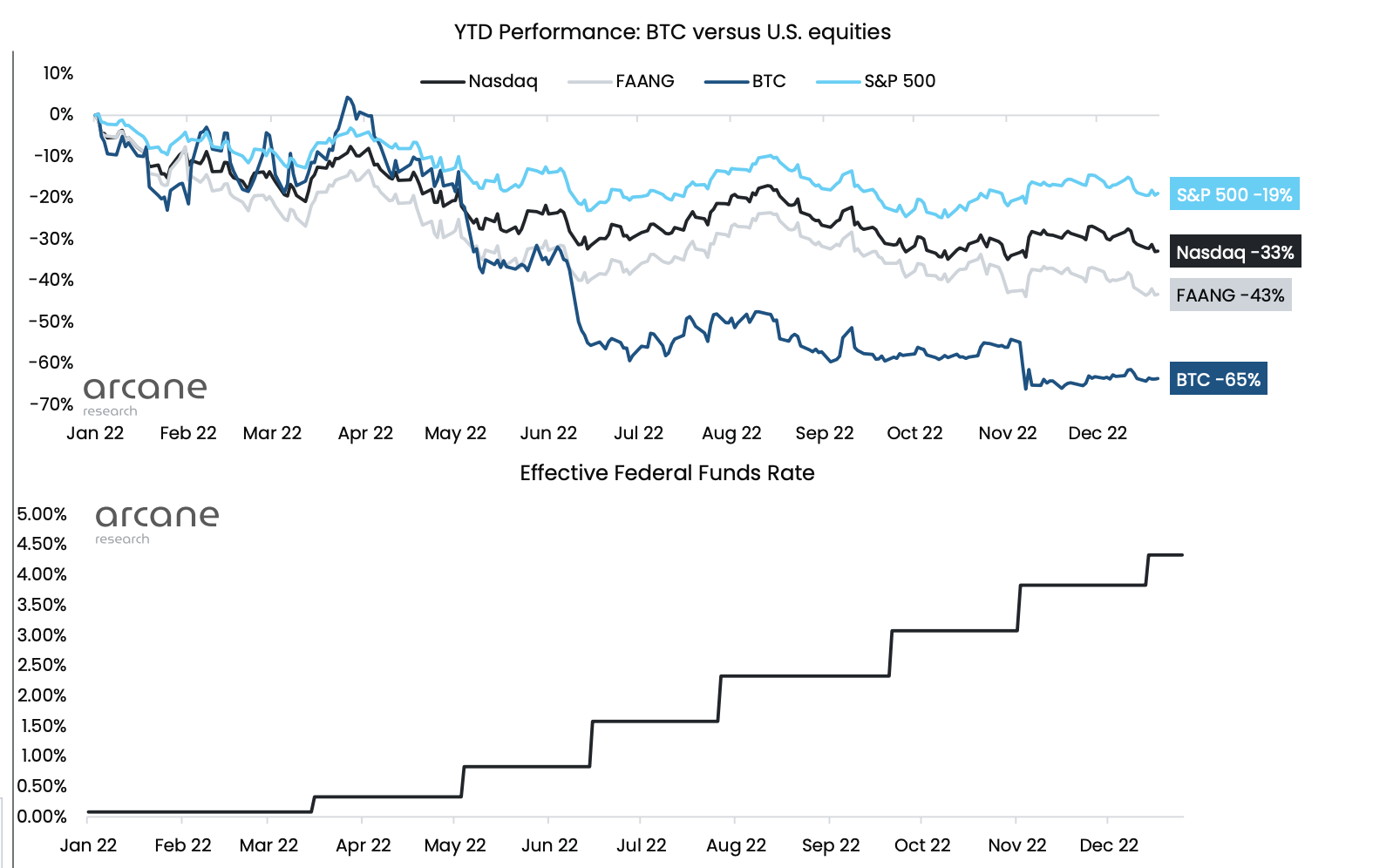

- همانطور که اشاره شد، سیاستهای انقباضی بانک مرکزی (فدرال رزرو) تاثیر مستقیمی بر بازار رمز ارزها داشته است.

- افزایش نرخ بهره از صفر به ۴.۲۵ درصد، موجی از آشوب را در بازارهای مالی ایجاد کرد. روند افزایشی نرخ بهره تغییر قیمت سرمایهها را ضروری میکند. ارائه نرخ بهره ۴ درصدی توسط بانک مرکزی در کنار رکود بازارهای مالی، بخش عمدهای از داراییها را از این بازارها خارج کرد.

پیشبینی: امکان افزایش دوباره نرخ بهره در نیمه اول ۲۰۲۳ وجود دارد، اما به نظر میرسد شرایط کلان اقتصادی نسبت به سال گذشته بهبود یافته است.

ارزیابی میزان سقوط سرمایههای رمزارزی مختلف

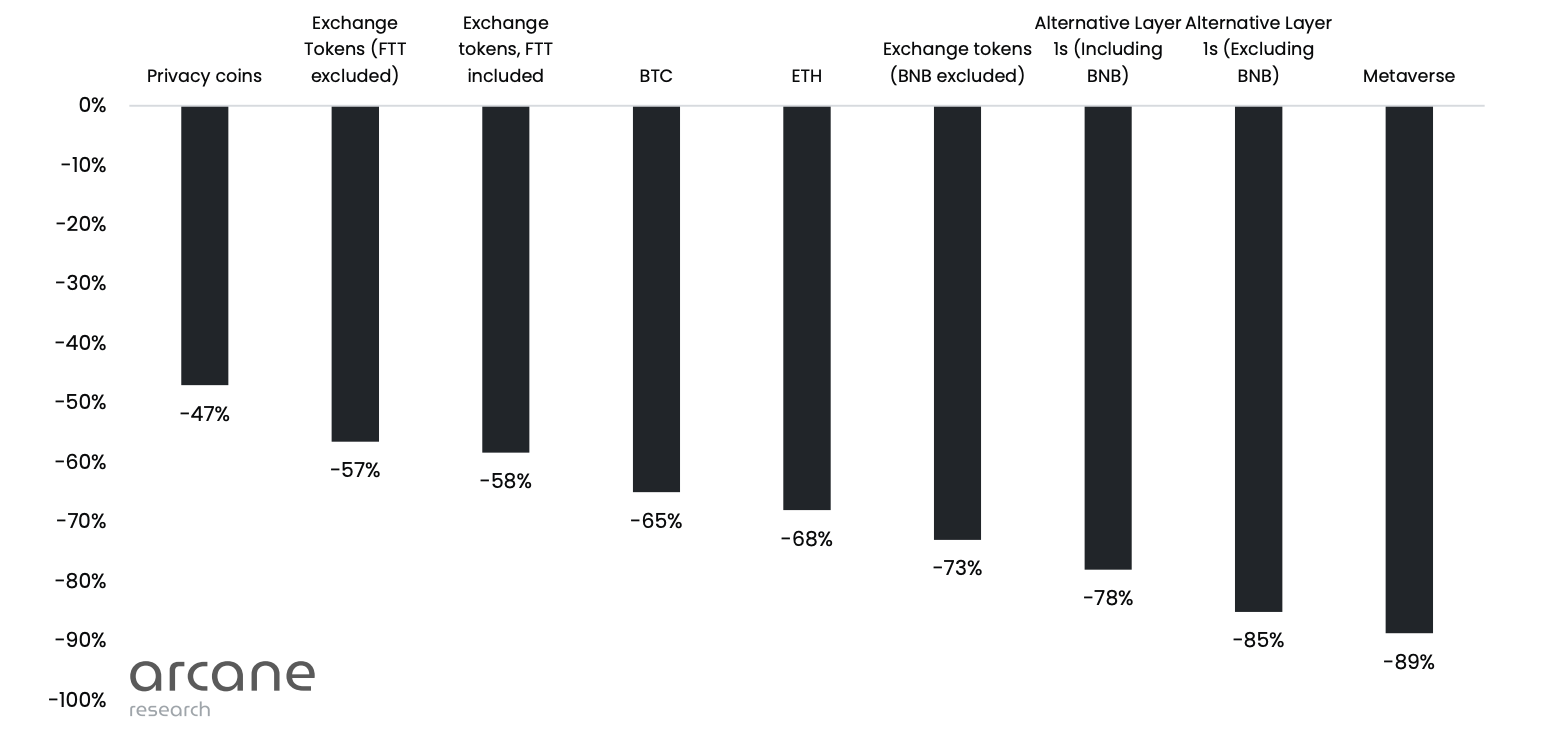

- هرچند سال ۲۰۲۲ برای تمام سرمایههای رمز ارزی، سالی نزولی و همراه با نوسانات شدید بود، اما در این میان برخی از آنها موفقتر عمل کرده و برخی با شدت بیشتری دچار افت ارزش شدند. همانطور که در نمودار نیز مشاهده میکنید، طی سال ۲۰۲۲ کوینهای خصوصی (Privacy Coin) کمترین زیان را متحمل شده و با ۵۷ درصد ریزش، موفقترین عملکرد را ثبت کردهاند. یکی از علل مقاومت بیشتر این کوینها در برابر روند نزولی بازار، میزان تقاضای آن است. کوینهای خصوصی با توجه به حفظ حریم خصوصی و عدم انتشار اطلاعات تراکنش، بستر مناسبی برای معاملات مخفیانه محسوب شده و به همین خاطر از تقاضای بالا و پایداری برخوردارند.

- در میان دستهبندی سرمایههای رمز ارزی، توکنهای صرافیها نیز عملکرد بهتری از بیت کوین و اتریوم داشته و ریزش کمتر را ثبت کردهاند. این رقم حتی با در نظر گرفتن عملکرد صرافی FTX بهتر از عملکرد کوینهای معتبر بازار بوده است. البته باید این نکته را در نظر بگیرید که اگر عملکرد توکن بایننس را از این مجموعه حذف کنیم، میانگین زیان این مجموعه بسیار بیشتر خواهد شد.

- علیرغم موجی از تبلیغات که در راستای معرفی متاورس و امکانات آن طی سال گذشته انجام شد، در نمودار زیر مشاهده میکنید که متاورس بیشترین زیان سرمایههای رمز ارزی را به خود اختصاص داده است و اصلا عملکرد خوبی نداشته است. این امر نشان میدهد که رسانهها تضمینکننده کیفیت یک سرمایه نیستند.

پیشبینی: انتظار میرود که کوینهای خصوصی در سال ۲۰۲۳ نیز تقاضا و پایداری خود را حفظ کنند. از طرفی انتظار میرود که قوانین جدیدی برای مبادله توکن صرافیها وضع شود که نتیجه آن بر بازار این توکنها مثبت ارزیابی میشود.

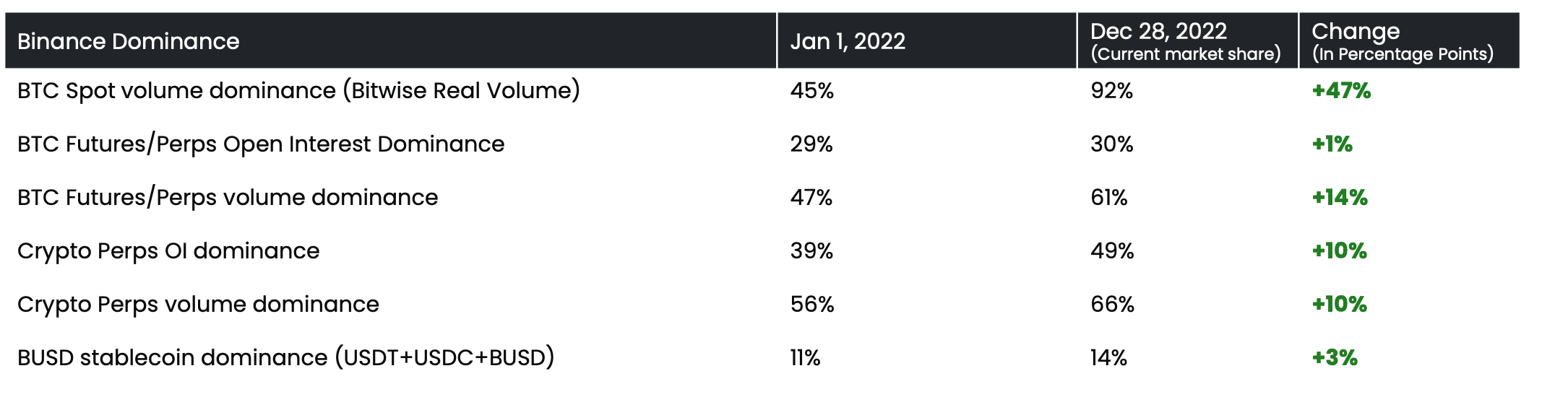

فراگیر شدن تسلط بایننس بر معاملات بیت کوین

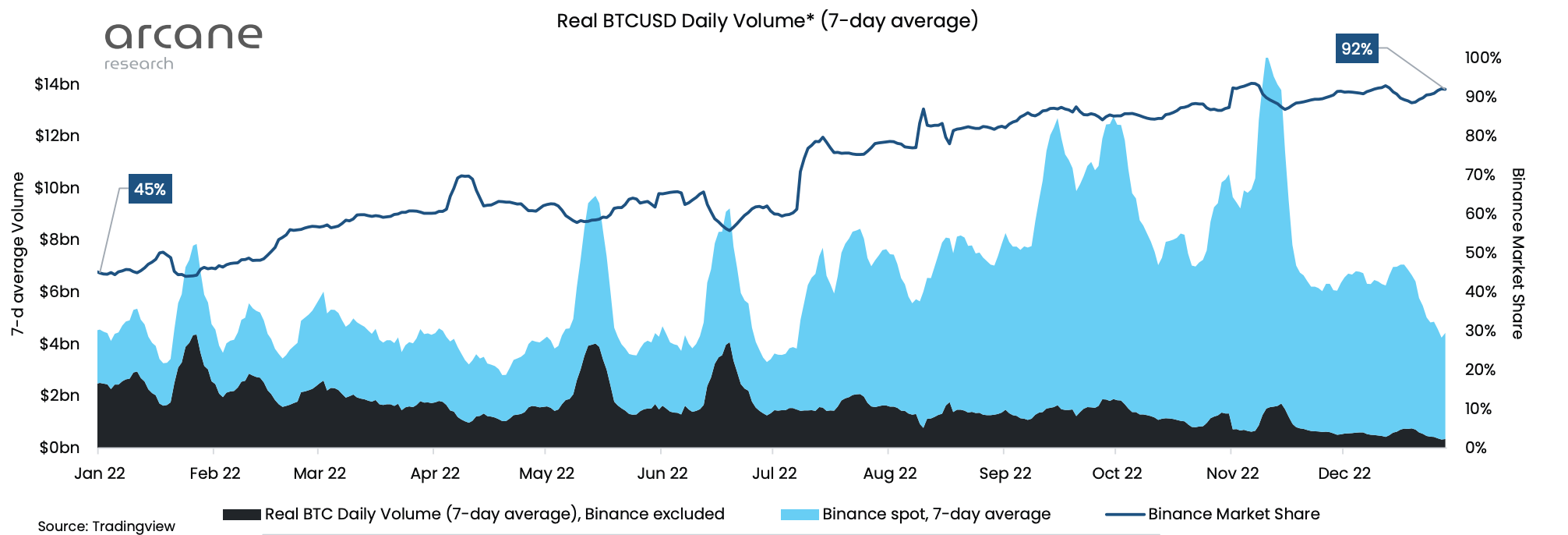

- طی سالی که گذشت صرافی بایننس توانست تسلط کاملی بر معاملات بیت کوین داشته باشد. بر مبنای سیاست حذف کارمزد برخی از معاملات بیت کوینی، این صرافی توانست بخش قابل توجهی از مبادلات درونسازمانی بیت کوین را به خود اختصاص دهد.

- همانطور که در نمودار زیر نیز مشاهده میکنید، از ابتدای سال ۲۰۲۲ تا روزهای آخر، بایننس توانسته سهم خود را در معاملات بیت کوین از ۴۵ درصد به ۹۲ درصد برساند! این امر صرافی بایننس و حجم معاملات آن را به معیاری معتبر در بررسی بازار بیت کوین تبدیل کرده است.

- با این حال باید به این نکته نیز توجه داشت که بایننس در بحث ذخیره بیت کوین وضعیت متفاوتی دارد. در مقابل تسلط بر معاملات، تنها ۲۵ درصد از کوینهای موجود در صرافیها متعلق به بایننس است. بیشک تمرکز بخش عمدهای از سرمایههای یک بازار در یک صرافی متمرکز تناسبی با عدم تمرکز بلاک چین ندارد.

پیشبینی: در سال جاری احتمالا بایننس کارمزد معاملات بیت کوین را به حالت عادی برمیگرداند و همین امر دوباره تعادل را به سهم صرافیها از معاملات بیت کوین برمیگرداند.

کاهش حجم بیت کوینهای قابل مبادله

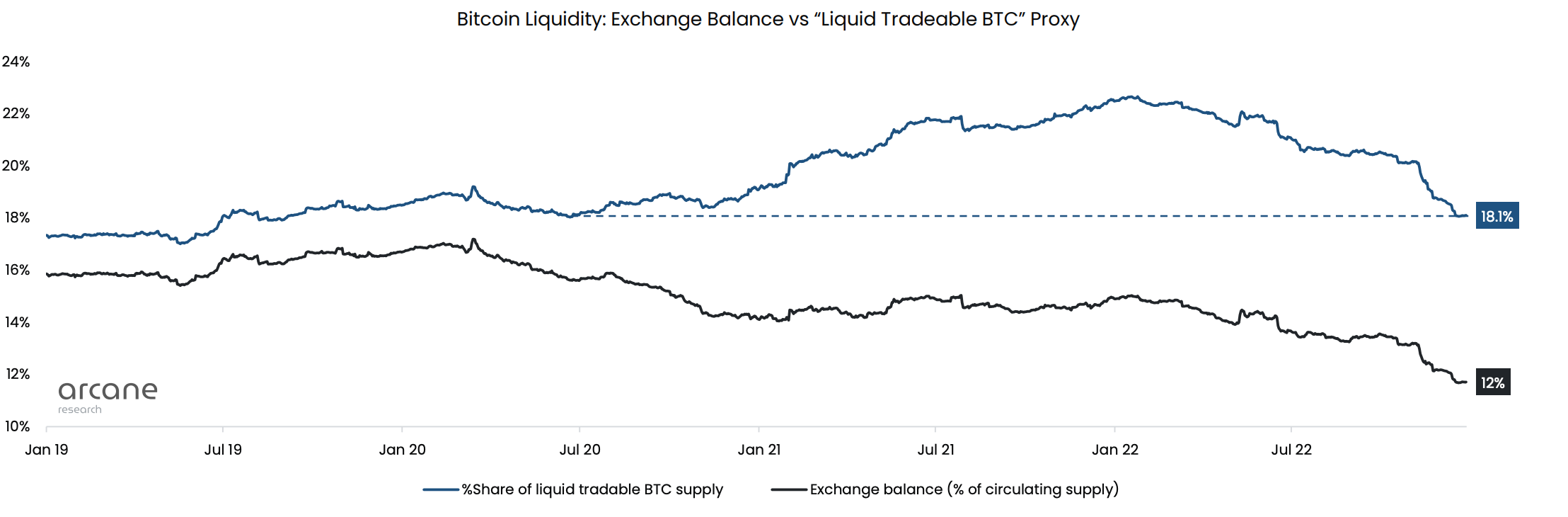

- طی سال گذشته شاهد کاهش حجم بیت کوینهای موجود در صرافیها بودهایم. این امر به معنای کاهش بیت کوینهای قابل مبادله (liqudity) در مقابل بیت کوینهای غیرقابل مبادله (illiquid) است. بیت کوینهای قابل مبادله بخشی از ذخیره بیت کوین است که همواره در حال جابهجا شدن بین سرمایهگذاران مختلف است. در مقابل بخش عمدهای از ذخیره بیت کوین را کوینهایی تشکیل میدهند که سالهاست مبادله نشدهاند.

- طبق برخی از سناریوها بیت کوین روز به روز کمیابتر میشود. با توجه به نمودار حجم ذخیره قابل مبادله بیت کوین، میتوان نتیجه گرفت که تعداد کوینهای در دسترس برای خرید و فروش هر روز کمتر میشود و این امر میتواند تاثیر عرضه و تقاضای بازار را به شکل محسوستری در تغییرات قیمت بازنمایی کند.

- کاهش حجم ذخیره قابل مبادله در نهایت امری مثبت در راستای پایداری و ارزش این بازار محسوب میشود. تکانههای شدیدی که مبادلات حجیم بیت کوین بر قیمت اعمال میکنند با کاهش ذخیره قابل مبادله کنترل شده و بازار را خریداران و فروشندگان واقعی مدیریت خواهند کرد.

بیت کوین، جنگ و تحریم

هرچند سال ۲۰۲۲ برای بازار رمز ارزها، سالی پر از اتفاقات ناگوار و کلاهبرداریهای بزرگ بود، اما نباید فراموش کنیم که بیت کوین همچنان به عنوان یک ذخیره مالی آزاد و غیرقابل سانسور نقش مهمی در مناسبات جهانی ایفا میکند. قطعا با گذر زمان این نقش پررنگتر نیز خواهد شد.

ابتدای سال ۲۰۲۲ با راهپیماییهایی بر علیه محدودیتهای اعمال شده در راستای کنترل کرونا آغاز شد. این راهپیماییها در کانادا باعث اعمال تحریم و مجازاتهای مالی برای شرکتکنندگان شد. این امر نشان میدهد که داشتن یک نظام اقتصادی غیرمتمرکز و آزاد حتی برای کشورهای پیشرو در دموکراسی امری ضروری است.

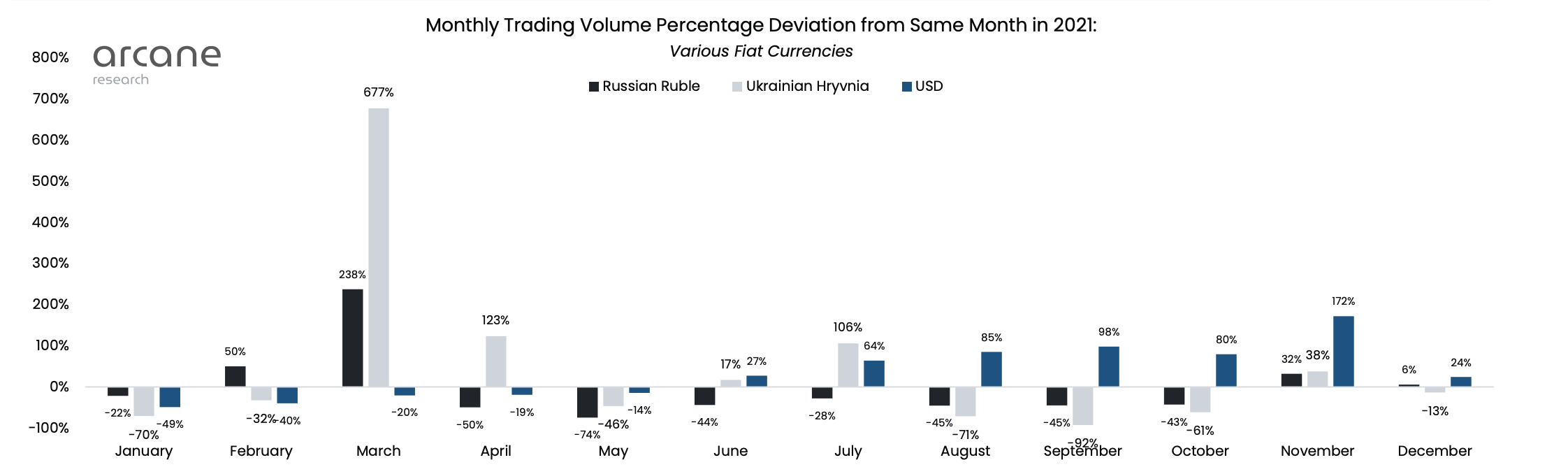

از طرفی جنگ ناگوار روسیه و اوکراین بار دیگر اهمیت یک واحد پولی جهانی و ایمن را یادآوری کرد. طی سال ۲۰۲۲ و در طول جنگ، تمایل مردم این کشورها به بیت کوین رشد چشمگیری داشت. جنگ باعث افت ارزش پولی این دو کشور شد و از طرفی خطر تحریمهای مالی چند برابر قبل بود. آمارها نشان میدهد که میزان تقاضای بیتکوین در تقابل ارز ملی اوکراین از مارس ۲۰۲۱ تا مارس ۲۰۲۲، ۶۷۸ درصد افزایش یافته است! این افزایش تقاضا در روسیه ۲۶۹ درصد بوده است. جالب اینکه تقاضای دلار در همین مدت در کشورهای جنگزده کاهش یافته است. این امر نشان میدهد که با گذر زمان ضرورت حضور یک واحد پولی مستقل بیشتر آشکار خواهد شد.

برندگان دنیای کریپتو سال ۲۰۲۲

افزایش سهم استیبل کوینها در بازار رمز ارزها

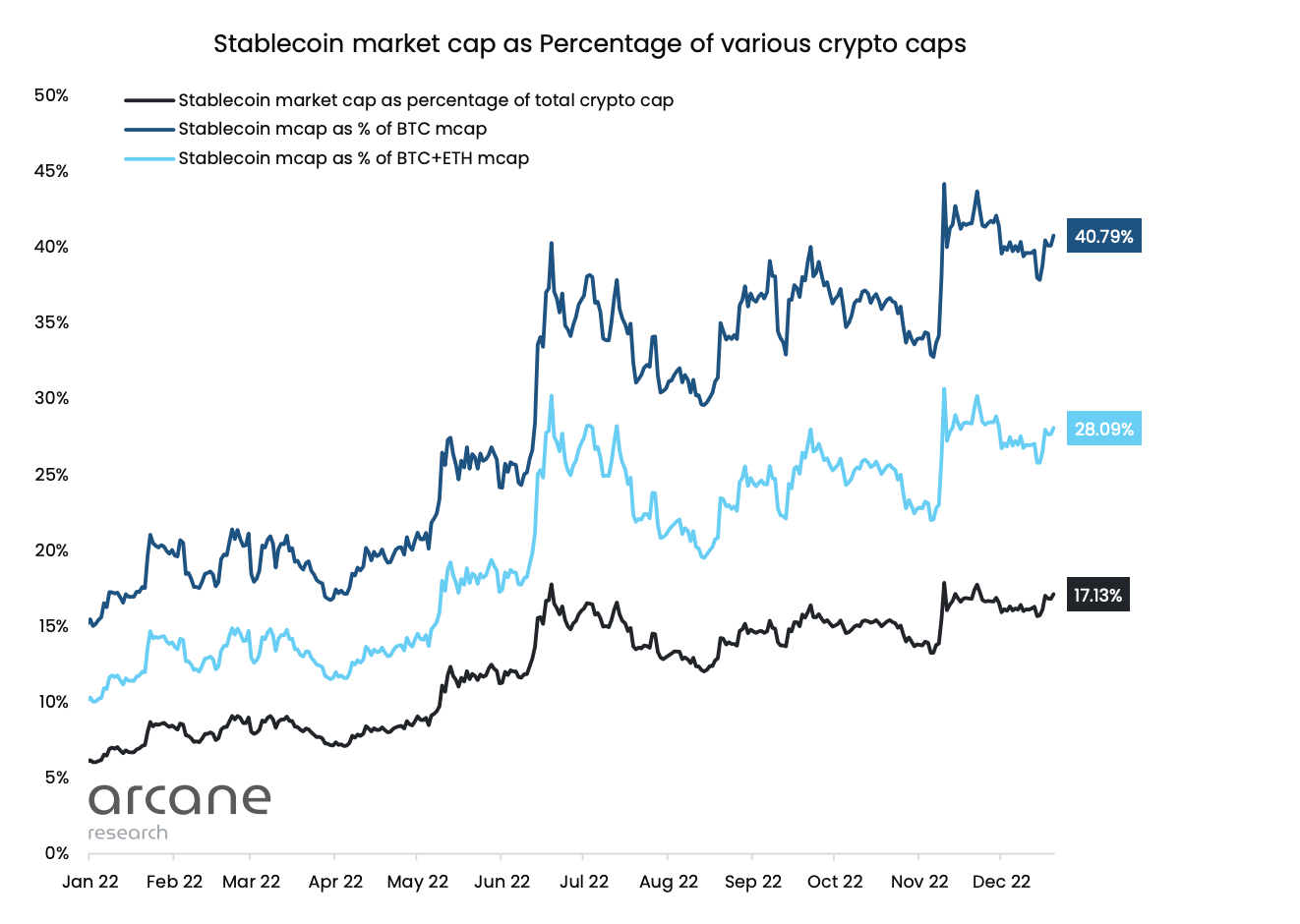

- طی سال ۲۰۲۲ تسلط استیبل کوینهای متمرکز بر بازار رمزارزها افزایش قابل توجهی داشت. مجموع ارزش بازار Tether، USDC و BUSD نسبت به ارزش بازار بیت کوین به ۴۰ درصد رسیده است. این میزان نسبت به حجم بازار بیت کوین و اتریوم به ۲۸ درصد رسیده است و نسبت به ارزش کل رمز ارزها ۱۷ درصد را تشکیل میدهد. این در حالی است که ارزش بازار استیبل کوینها در ابتدای سال ۲۰۲۲، نسبت به بیت کوین ۱۵ درصد، نسبت به مجموع بیت کوین و اتریوم ۱۰ درصد و نسبت به کل بازار رمز ارزها ۶ درصد بوده است.

- این افزایش چشمگیر خیلی دور از انتظار نیست. سالی که گذشت را میتوان یکی از سختترین چرخههای نزولی بازار رمز ارزها ارزیابی کرد. در چنین شرایطی که ارزش سرمایههای رمزارزی به شکل مداوم رو به کاهش است، تقاضا برای رمز ارزهایی که ارزش ثابتی دارند، افزایش مییابد.

از منظر تئوری، افزایش سهم استیبل کوینها میتواند به رشد و پایداری بازار رمز ارزها کمک کند. در حال حاضر شاهد رشد جذب سرمایه در استیبل کوینها هستیم. مستقل از شرایط سرمایههای رمز ارزی، گسترش ارزش بازار استیبل کوینها میتواند تدریجا جایگاه پولهای دیجیتال را در اقتصاد جهان محکمتر کند.

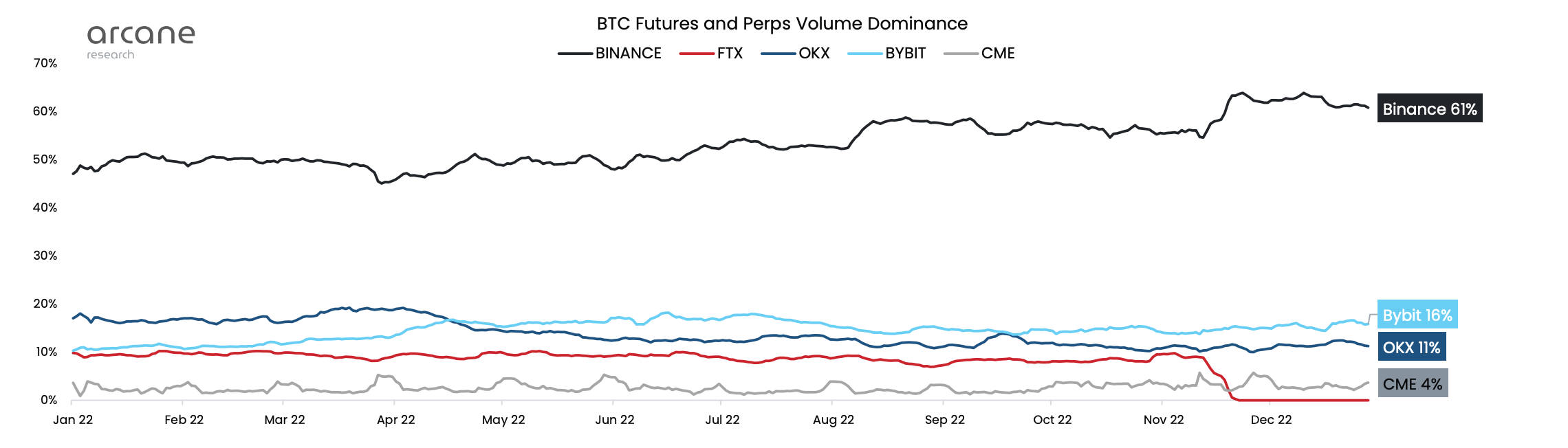

صرافی بایننس، برنده واقعی سال ۲۰۲۲

اگر بخواهیم بهترین عملکرد را در بازار رمز ارزها مشخص کنیم، قطعا در سال ۲۰۲۲ بایننس برنده این رقابت خواهد بود. همانطور که اشاره شد، تسلط گسترده صرافی بایننس بر مبادلات رمزارزی فوقالعاده بوده است. هرچند بخشی از این تسلط حاصل کاهش و حذف برخی کارمزدهای معاملات نقدی بوده است، اما سهم ۶۰ درصدی از معاملات مشتقات، نشان میدهد که این صرافی بسیار موفق ظاهر شده است (کارمزد معاملات بازار مشتقات در صرافی بایننس کاهشی نداشته است).

علاوه براین بایننس طی سال ۲۰۲۲ توانست رکوردهای دیگری نیز ثبت کند:

۱.سهم استیبل کوین بایننس در این سال با افزایش قابل توجهی همراه بود.

۲.عملکرد توکن بایننس در روند نزولی بازار رمز ارزها طی سال گذشته، بسیار بهتر از بیت کوین و اتریوم بود.

۳.در شرایطی که بسیاری از صرافیها ورشکسته شده یا نیروی کار خود را تعدیل کردند، بایننس نیروی کار خود را دو برابر کرد.

پیشبینی: سهم صرافی بایننس از معاملات رمز ارزی کاهش خواهد یافت، اما قدرت استیبل کوین آن طی سال ۲۰۲۳ افزایش مییابد.

بحرانهای سال ۲۰۲۲

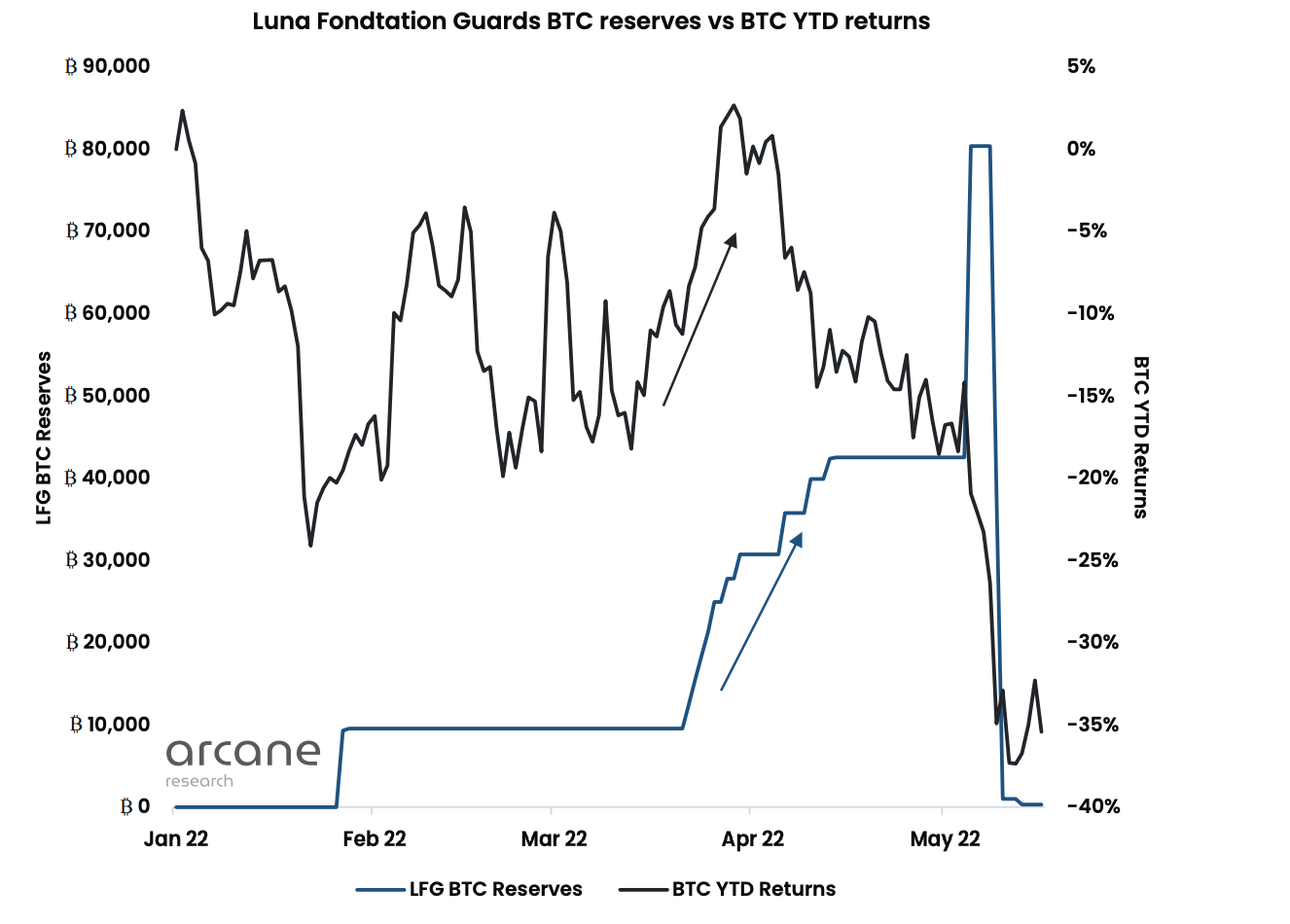

بحران لونا (LUNA)

به علت تداوم روند نزولی در سال ۲۰۲۲، بسیاری از سرمایهگذاران به تبدیل داراییهای خود روی آوردند و در این میان، استیبل کوینها به خاطر پایداری ارزش، بهترین گزینه بودند. از طرفی بنیاد لونا علاوه بر حفظ ارزش خدماتی را ارائه میداد که سرمایهگذاران امکان دریافت سود را نیز داشتند. همین امر جذب سرمایه لونا را به شکل قابل توجهی بالا برد. لونا از طریق فرآیند وامدهی رمز ارزی، علاوه بر نگهداشتن ارزش دارایی سرمایهگذاران، نوید بازدهی قابل قبولی را میداد.

بر مبنای گسترش ارزش بازار لونا و زیانهای حاصل از روند نزولی کل بازار رمز ارزها، نگه داشتن ارزش استیبل کوین لونا، نیازمند یک ذخیره ۲.۵ میلیارد دلاری بیت کوین بود. اما با گذر زمان، علیرغم تامین این پشتوانه، ارزش استیبل کوین لونا تحمل فشار بازار نزولی را نداشت و دچار کاهش قیمت شد. بی شک کاهش ارزش یک استیبل کوین نسبت به دلار، فاجعه بزرگی بود. به همین خاطر توسعهدهندگان بنیاد لونا بخشی از پشتوانه بیت کوینی را در بازار عرضه کردند. به خاطر حجم بالای این عرضه، قیمت بیت کوین نیز دچار ریزش ناگهانی شد و کل بازار رمز ارزها را تحت تاثیر قرار داد.

همانطور که میدانید پس از این اتفاق ارزش لونا به طور کامل از دست رفت و تمامی رمز ارزها دچار ریزشهای شدیدی شدند و زیانهای جبرانناپذیری برای سرمایهگذاران به وجود آمد. این اتفاق یکی از نمودهای سرایت (Contagion) در بازار رمز ارزها بود. در بازارهای مالی محدود مثل بازار رمز ارزها، سود و زیان به سرعت گسترش مییابد و در برخی مواقع نمیتوان در مقابل رویکرد همسوی سرمایهگذاران (ترس یا طمع) مقاومت کرد.

پیشبینی: سرایتهای مخرب بازار هنوز به شکل کامل پایان نیافته است و ممکن است اتفاقاتی از این دست در سال پیش رو نیز رخ دهد.

موجهای فروش

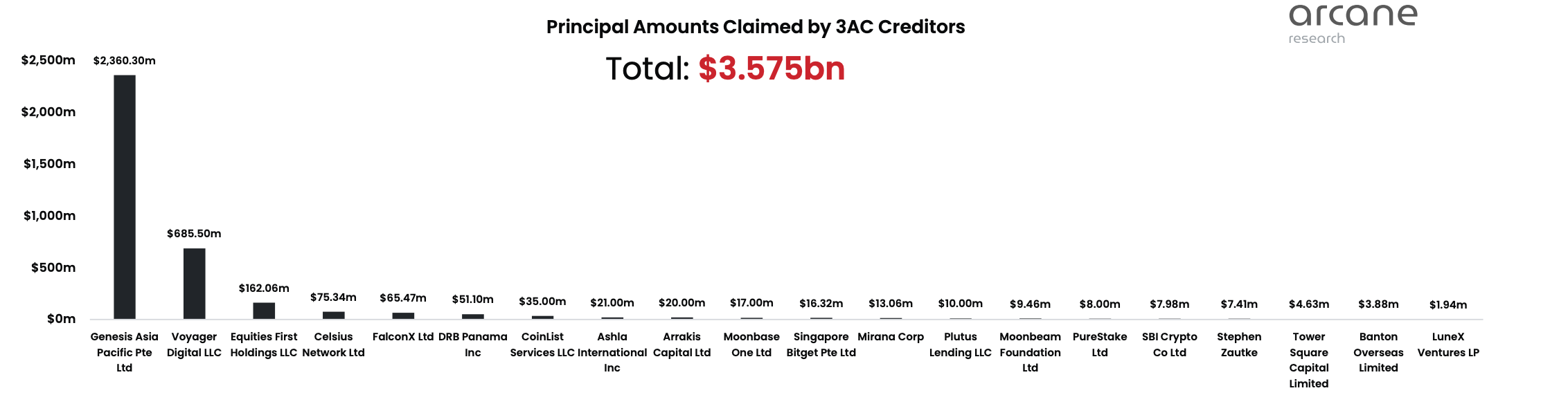

- اگر قوانین نظارتی در بسترهای کلان مالی رعایت نشود، باید همواره در انتظار یک شکست بزرگ بود. در طول دورههای مختلف، بحث وامدهی از بسترهای بسیار مفید و در عین حال خطرناک محسوب میشود. همانطور که میدانید بحران اقتصاد جهانی در سال ۲۰۰۸ نیز در روند وامدهی افسار گسیخته ریشه داشت.

- بازار رمز ارزها نیز با گسترش خدمات مالی دچار این بحران شد. وامدهی مبتنی بر رمز ارزها یک امکان فوقالعاده است که در صورت فقدان جانبسنجی دقیق و عبور از قوانین طراحی شده، میتواند خسارات وسیعی را به وجود آورد. سال ۲۰۲۲، سالی بود که نتایج سیاستهای اشتباه در حوزه وامدهی مبتنی بر رمز ارز، آشکار شد.

- شاید در یک بازار صعودی و پربازده اثرات منفی عبور از قوانین به وضوح مشخص نباشد. اما بازار نزولی ۲۰۲۲ باعث شد، این نتایج به بدترین شکل خود بروز یابد. وامگیرندگانی که بدون پشتوانه صرفا برای پرداخت سود وامهای پیشین، درخواست وامهای جدید میکردند، بازار رمز ارزها را به چالش کشیدند. در این دست از اتفاقات معمولا بنیاد وامدهنده با وامگیرندگان مناسباتی فراساختاری دارند و همین امر سبب میشود که به عنوان نمونه یک زیان ۳.۵ میلیارد دلاری به بازار وارد شود.

- معمولا در مواقع بحرانی برای جلوگیری از ورشکستگی، فروش پشتوانهها عاملی است که بحران را گستردهتر میکند. طبق گزارشها یک حساب رمز ارزی که متعلق به یک سازمان شناخته شده است، طی چند ماه ۲۴۰ هزار بیت کوین را در بازار عرضه کرده و همین امر شیب نزولی بازار را تقویت کرده است. رخداد FTX نیز از این الگوی تکراری پیروی میکند. FTX ضربه آخر سال ۲۰۲۲ بود و بسیاری از سرمایهگذاران بازار رمز ارزها را ناامید کرد!

مرحله آخر: FTX

- در حالی که بازار مدتی توانسته بود ثبات را تجربه کند و تحقق موفقیتآمیز پروژه مرج اتریوم، رویکرد سرمایهگذاران را تا حدی خوشبینانه کرده بود، گزارش تکاندهندهای در اوایل نوامبر، فضای حاکم بر بازار رمز ارزها را به کلی تغییر داد. بحران FTX قطعا بزرگترین بحران سال ۲۰۲۲ در حوزه رمز ارزها محسوب میشود.

- در گزارش Coindesk در ابتدای نوامبر مشخص شد که FTX با ترازنامهای در حدود ۸ تا ۱۰ میلیارد دلار، از سرمایه افراد در راستای برخی از منافع سازمانی خود بهره برده و حالا با مسدود کردن امکان برداشت و مبادله توکنهای خود، در آستانه ورشکستگی قرار گرفته است.

- ۸ میلیون نفر به شکل مستقیم در بحران FTX درگیر بودند. سرمایهگذارانی که با اعتماد کامل، سرمایههای خود را در اختیار این سازمان قرار داده بودند و حالا با از دست رفتن یکباره تمام سرمایه خود مواجه شدند. علاوه بر این افراد شاید بتوان گفت به شکل غیر مستقیم ۳۰۰ میلیون نفر که سهمی در کل بازار رمز ارزها داشتند، از این اتفاق زیان دیدند. هرچند پرونده FTX در حال پیگیری است و در نهایت عاملین این بحران جریمه و زندانی خواهند شد، اما این مجازات نمیتواند سرمایههای از دست رفته افراد را برگرداند.

سال ۲۰۲۲ برای اعضای بازار رمز ارزها درسهای فراوانی داشت. امیدواریم این اتفاقات در نهایت باعث ایجاد قدرت کنترل ریسک و افزایش دقت کاربران حوزه رمز ارزها شود.

اعتباردهی و نقش وامها در بازار رمز ارزها

هرچند پروژههای اعتباردهی و ارائه وامهای رمز ارزی نتایج ناگواری را برای این صنعت رقم زده است، اما باید این نکته را در نظر داشته باشیم که وجود چنین سازمانهایی در هر اکوسیستم پولی ضروری است. همانطور که نقش بانکها در اقتصاد جهان بسیار موثر و حیاتی است، بازار رمز ارزها نیز نیازمند وجود چنین امکاناتی است.

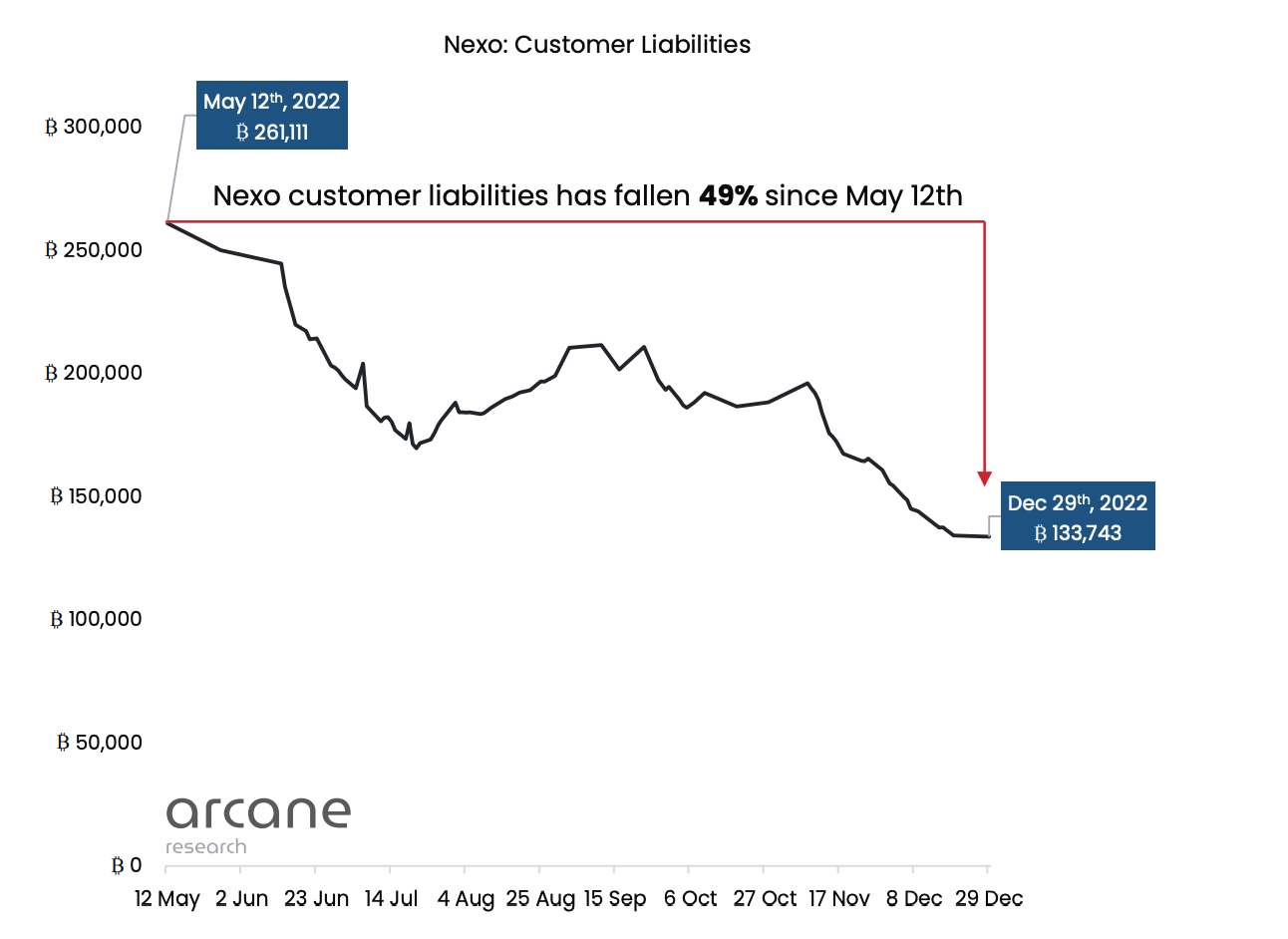

علیرغم فشار سنگینی که به پروژههای اعتباردهی وارد شد، برخی از این پروژهها همچنان بدون مشکل به کار خود ادامه میدهند. NEXO یکی از این پروژهها است که به تامین اعتبار برای وامگیرندگان رمز ارزی مشغول است. از ۱۲ می تاکنون (پس از بحران لونا) این سازمان بدهیهای مشتریان خود را به نصف کاهش داده است. میتوان نتیجه گرفت که برخی از پروژهها با سنجش خطرات احتمالی، سعی در کنترل عوامل بحرانزا دارند و این کار را به درستی انجام میدهند.

تعدد پروژههایی مثل NEXO میتواند فضای منفی حاکم بر فرآیند وامدهی و سرمایهگذاری در این صندوقها را تدریجا تغییر دهد. بنابراین درس گرفتن از حوادث سال ۲۰۲۲ به این معنا نیست که باید استفاده از وانهای رمز ارزی یا سرمایهگذاری در آنها را کنار گذاشت، بلکه باید با دقت بیشتر و ریسک کمتری وارد این حوزه شد. این دو عامل هم برای سرمایهگذاران ضروری است، هم توسعهدهندگان پروژهها باید آن را به خوبی در نظر بگیرند.

اتریوم

پروژه مرج

در نهایت پروژه ادغام شبکه اتریوم و تغییر مکانیسم آن از PoW به PoS در سال ۲۰۲۲ محقق شد. سالها بود که توسعهدهندگان شبکه اتریوم از این تغییر صحبت میکردند و بحث بر سر موفقیت یا شکست این پروژه بسیار داغ بود. اما در نهایت پروژه مرج با موفقیت در سپتامبر ۲۰۲۲ اجرایی شد و نتایج آن بسیاری از سرمایهگذاران را به افق آتی این شبکه عظیم امیدوار کرد.

در مکانیسم جدید شبکه اتریوم، دارندگان توکنهای این شبکه مسئولیت اعتبارسنجی تراکنشها را بر عهده دارند. در این مکانیسم نیازی به ماینرها نیست و از طرفی انرژی لازم برای اعتباردهی به تراکنشها بسیار کمتر از مکانیسم پیشین است. با این حال نگرانیهایی نیز وجود دارد. یکی از اصلیترین دغدغههای منتقدین این طرح، متمرکز شدن شبکه است. در حال حاضر سه صرافی بزرگ رمز ارزی، ۲۷ درصد از سهام شبکه اتریوم را در اختیار دارند. این تقسیمبندی میتواند نگرانیهایی را ایجاد کند، اما باید این نکته را در نظر داشت که هیچ طرحی خالی از اشکال نیست و توسعهدهندگان شبکه، استراتژیهای موثری برای مقابله با بحرانهای احتمالی طراحی کردهاند.

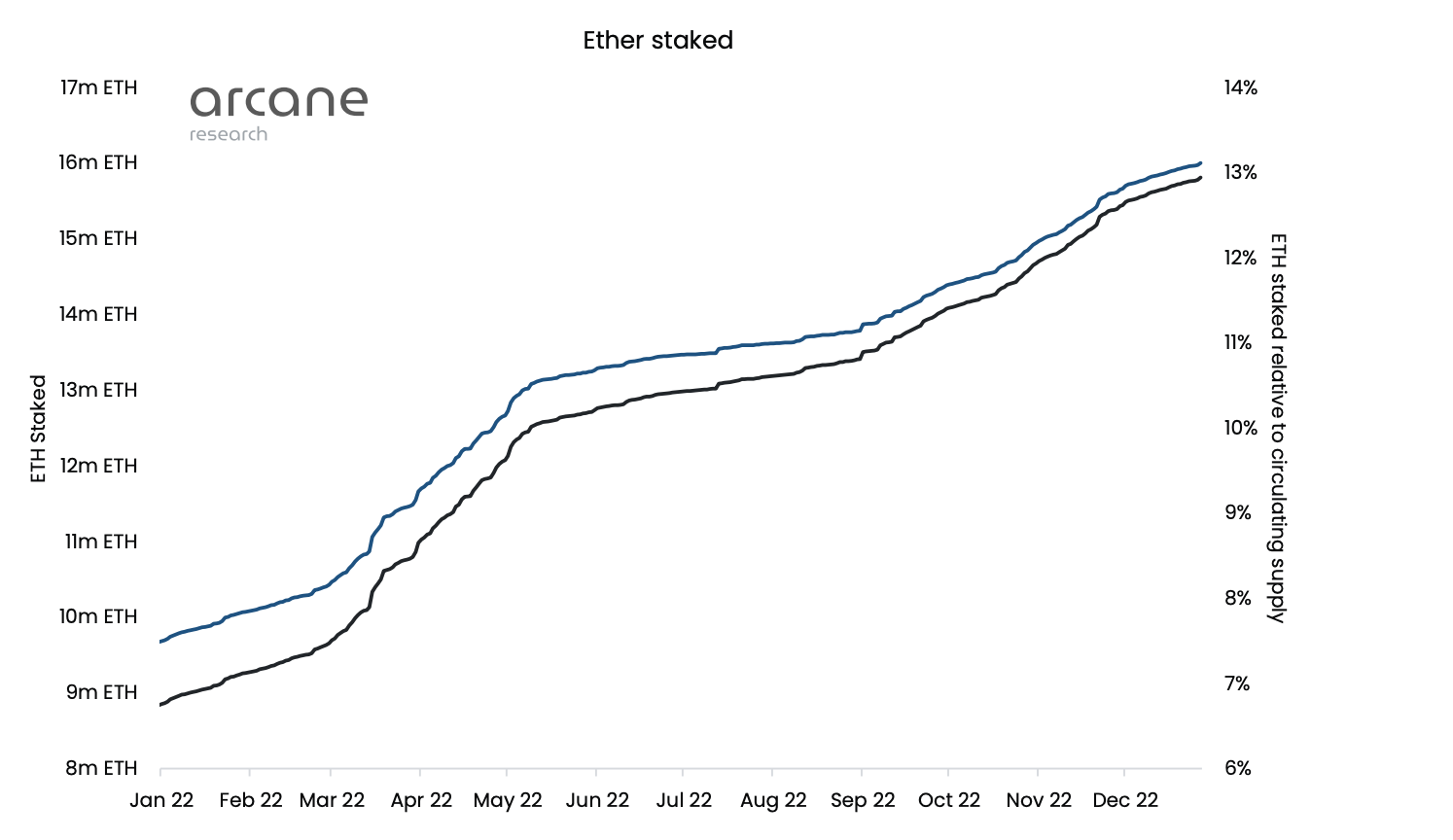

در حال حاضر بزرگترین شبکههای بلاک چین موجود (بیت کوین و اتریوم) با دو مکانیسم متفاوت فعالیت میکنند و هرکدام به نحوی میتوانند نیازهای متقاضیان را مرتفع کنند. شبکه اتریوم به عنوان یک آلتکوین موفق ظاهر شده و حالا پس از پروژه مرج، افق آتی روشنی را ترسیم کرده است. همانطور که در نمودار زیر نیز مشاهده میکنید، میزان سهام اتریوم در حال افزایش است و پیشبینی میشود شیب این نمودار پس از مارس ۲۰۲۳ بیشتر شود.

کاهش سرمایهگذاری در DeFiها

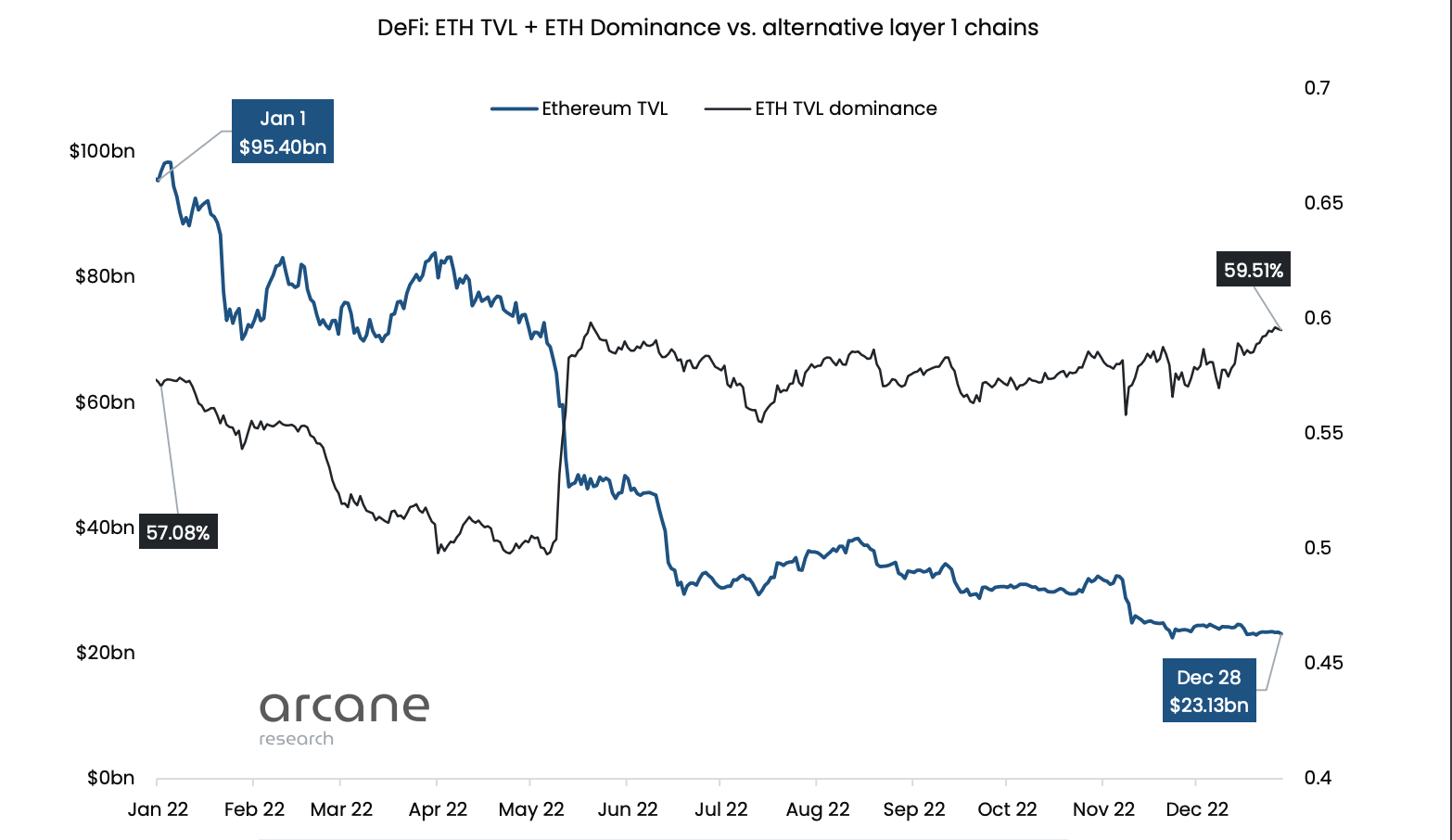

آنچه در سال ۲۰۲۲ برای سرمایهگذاران بازار رمز ارزها رخ داد، بخش عمدهای را از سرمایهگذاری در پروژههای تامین اعتبار و وامدهی مبتنی بر رمز ارزها منصرف کرد. هرچند بحرانهای اخیر مربوط به پروژههای متمرکز بوده است و DeFiها به عنوان پروژههای غیرمتمرکز باید بیشتر مورد توجه قرار بگیرند، اما شاخصها نشان میدهند که تمایل عمومی نسبت به این پروژهها نیز کاسته شده است.

طی سال ۲۰۲۲، سرمایهگذاران ۷۶ درصد از سرمایههای بلاک شده خود در دیفایها را خارج کردهاند. این کاهش قابل توجه علل مختلفی دارد و باید بیشتر مورد واکاوی قرار بگیرد.

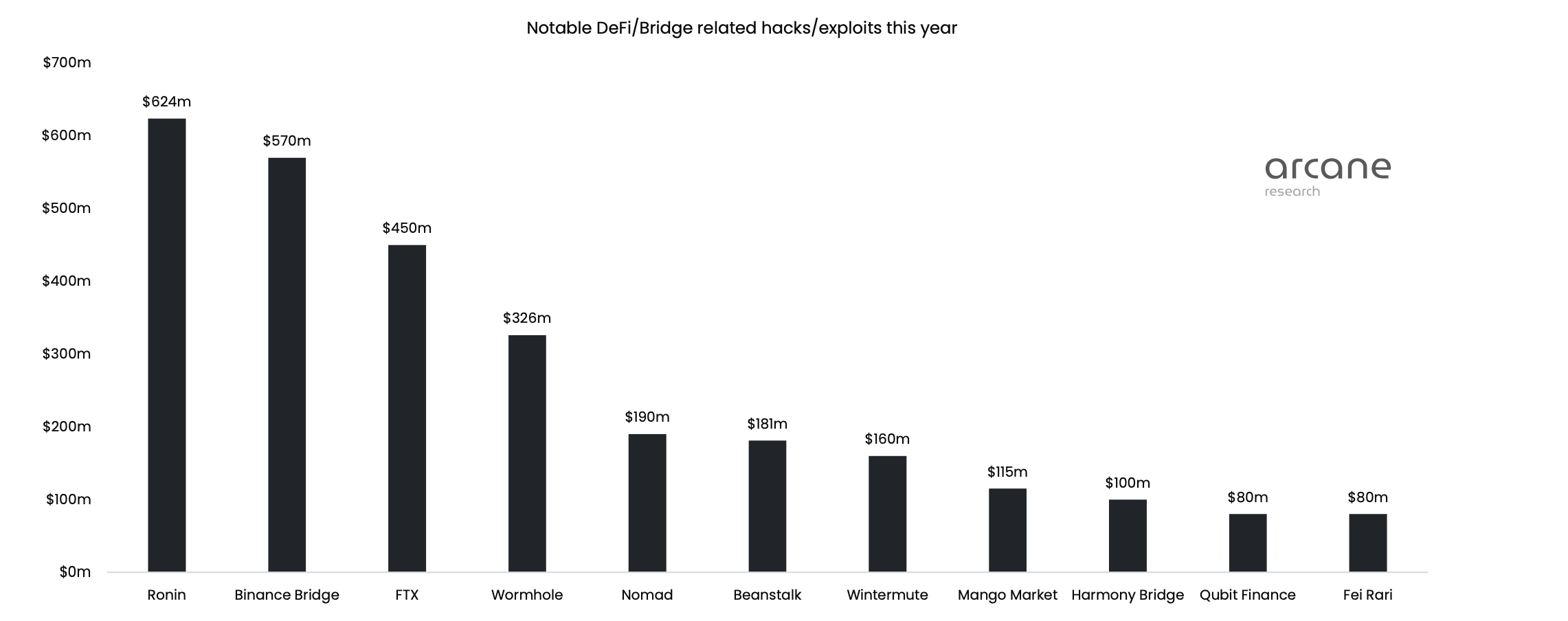

یکی از علل چند ده میلیارد دلاری پشتوانه DeFiها، حمله هکرها است. هرچند پروژههای دیفای بحرانهایی مثل LUNA و FTX را تجربه نکردند، اما حملات هکری که گاها اجرا میشود، تدریجا اعتماد سرمایهگذاران را کاهش میدهد.

از طرفی مسئله قانونگذاری برای پروژههای دیفای از چالشهای مهم این دوره است. به عبارتی دیفایها از منظر قانونی و قضایی در یک محدوده خاکستری فعالیت میکنند و همین امر باعث شده تا سرمایهگذاران و کاربران همواره به این پروژهها به عنوان بسترهای پرریسک نگاه کنند.

در کنار این عوامل باید مسئله بازدهی را نیز در نظر گرفت. در پروژههای تامین اعتبار متمرکز، سرمایهگذاران دارای سود قابل قبولی هستند، این در حالی است که مسئله تقسیم سود در پروژههای دیفای همچنان به عنوان یک مسئله مطرح است. سرمایهگذاران پروژه دیفای عمدتا باید سود خود را از افزایش ارزش توکن مرتبط با دیفای، بهدست آورند و سهامداری در این پروژهها صرفا امکان حق رای را برای سرمایهگذاران به همراه دارد.

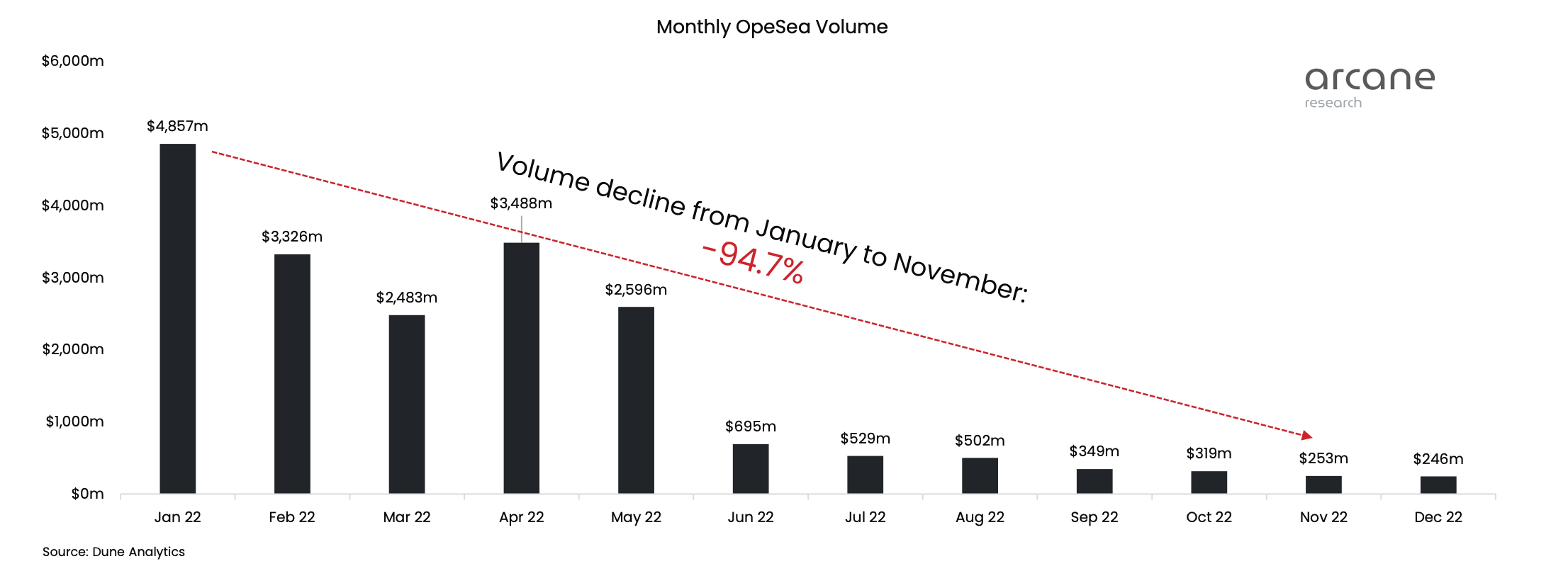

کاهش شدید معاملات NFT

از ژانویه ۲۰۲۲ تا اواخر سال، حجم معاملات NFTها بیش از ۹۵ درصد کاهش یافته است! همزمان با تداوم روند نزولی بازار رمز ارزها، معاملات NFTها نیز از رونق افتاده است. علیرغم آنکه صنعت NFT سال ۲۰۲۲ را بسیار پر رونق آغاز کرد و توحه بسیاری از سرمایهگذاران را به خود جلب کرد، اما تقاضا برای NFTها طی ماههای اخیر به شدت کاهش یافته است.

میتوان یکی از دلایل این کاهش شدید را میزان بازدهی NFTها نسبت به دیگر رمز ارزها عنوان کرد. در شرایط عادی نیز کسب سود از NFTها کار دشوارتری است. به همین خاطر NFTها در روند نزولی ۲۰۲۲ بیشترین افت ارزش را داشتهاند.

بازار مشتقات

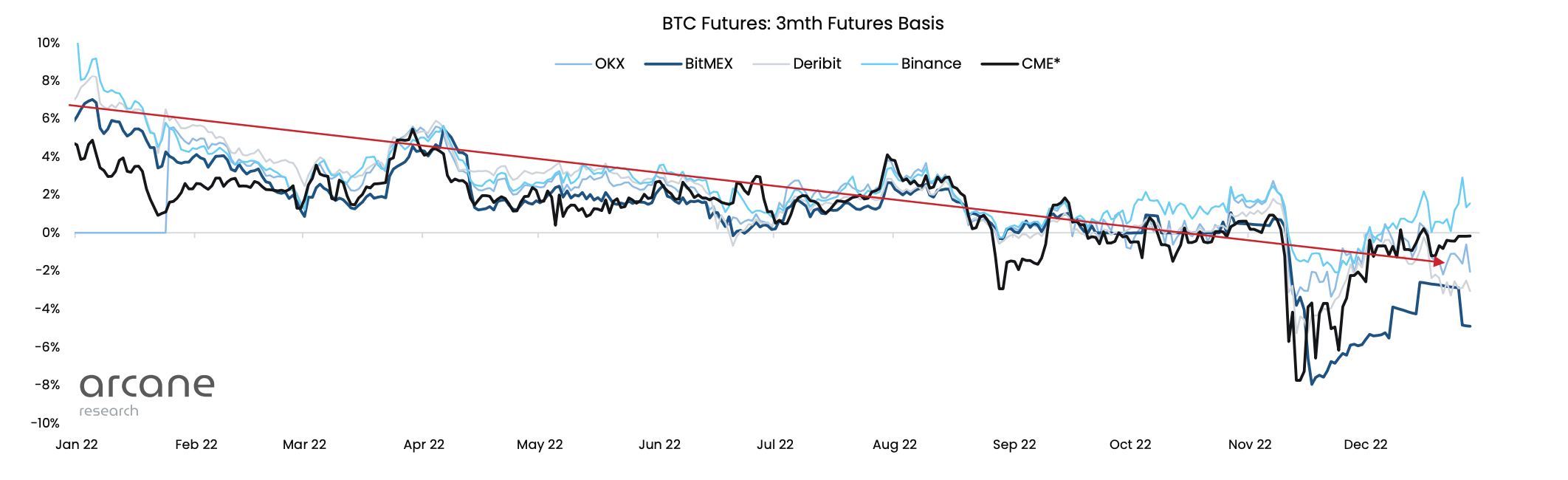

روند نزولی معاملات فیوچر

همانطور که در نمودار زیر مشاهده میکنید، از آغاز سال ۲۰۲۲ تا انتها، روند کلی حجم معاملات فیوچر نزولی است. از آنجایی که طی سال ۲۰۲۲ بازار همواره در سطوح حساسی نوسان میکرد و تعیین مسیر آتی قیمت کار سادهای نبود، تمایل به معاملات فیوچر تا حدی کاهش یافت.

این روند در اوایل نوامبر به شکل مقطعی معکوس شد. پس از آغاز بحران FTX و منتشر شدن اخبار آن، بسیاری از سرمایهگذاران با اطمینان از کاهش شدید قیمت، وارد معاملات فیوچر Short شدند تا بتوانند از ریزش قیمتها کسب سود کرده و شاید بخشی از زیان وارد شده بر اثر ریزش ناگهانی قیمت را جبران کنند.

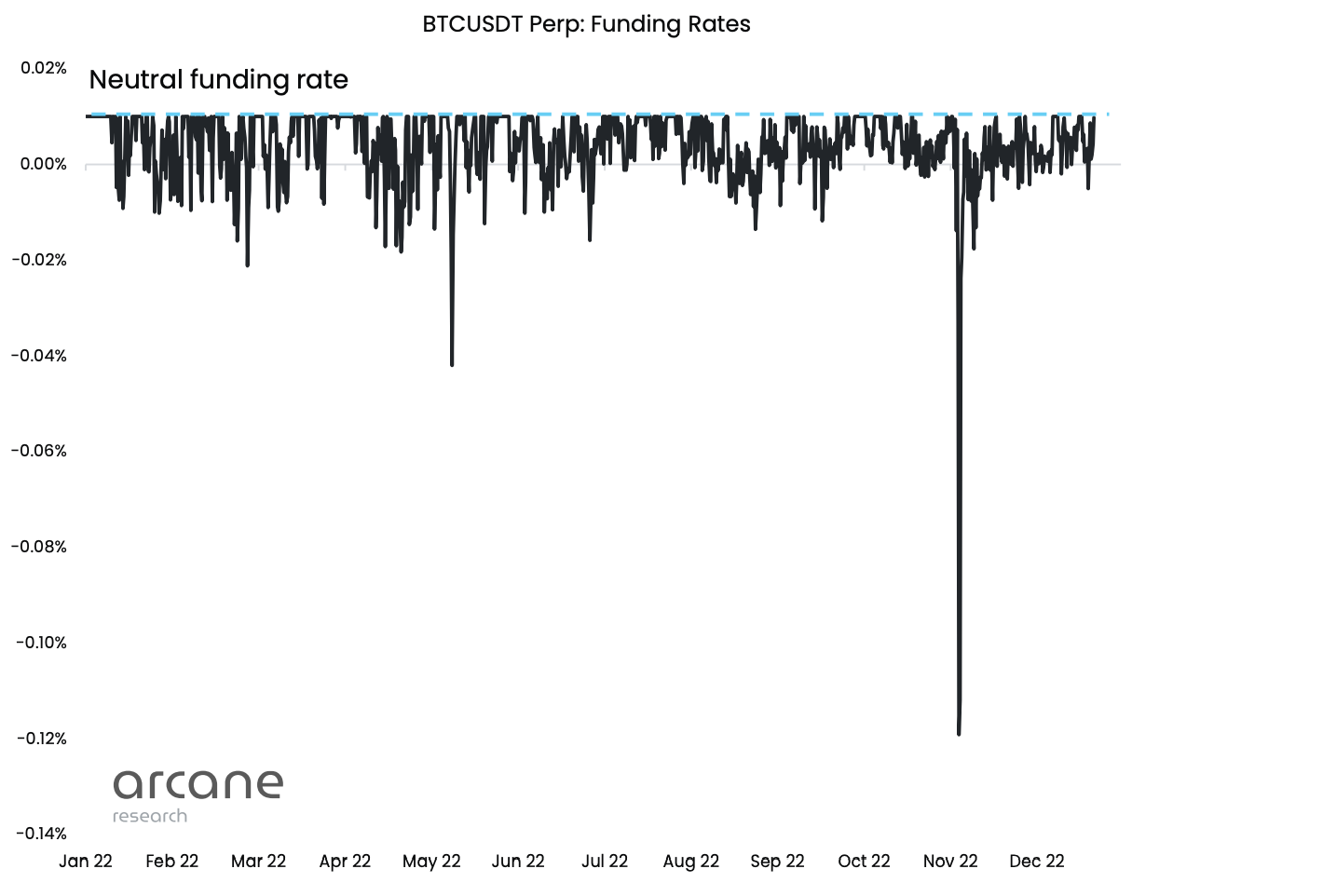

نرخ تامین مالی (Funding Rate) خنثی

نمودار زیر نشان میدهد که نرخ تامین مالی صرافی بایننس از ۴ دسامبر ۲۰۲۱ تا پایان سال ۲۰۲۲ یک بار هم مثبت نشده و همواره در نقاط خنثی و زیر خنثی نوسان کرده است! نرخ تامین مالی زمانی مثبت میشود که قیمت قراردادهای مشتقات بیشتر از قیمت نقدی در نظر گرفته شود. با توجه به این موضوع شاخص زیر بازنمایی بدبینی سرمایهگذاران نسبت به افق آتی قیمت است.

آنچه در بحث نرخ تامین مالی سال ۲۰۲۲ اهمیت دارد، تداوم طولانیمدت آن است. بیشترین تداوم نرخ تامین مالی خنثی در تاریخ بازار رمز ارزها ۲.۵ ماه بوده است. این در حالی است که در مورد اخیر این روند ۱۳ ماه بدون وقفه ادامه یافته است! هرچند در چرخههای نزولی بروز نرخ تامین مالی خنثی طبیعی است، اما تداوم ۱۳ ماهه آن نشان میدهد که سرمایهگذاران بازار مشتقات در طول این مدت همواره انتظار ادامه روند نزولی را داشتهاند.

از منظر تحلیلی انتظار میرود که این روند با ورود به سال ۲۰۲۳ شکسته شود. پس از فشارهای فروش متعدد و پشت سر گذاشتن بحرانهای عظیم، اکنون بازار تا حدی آماده آغاز یک سویه مثبت را دارد.

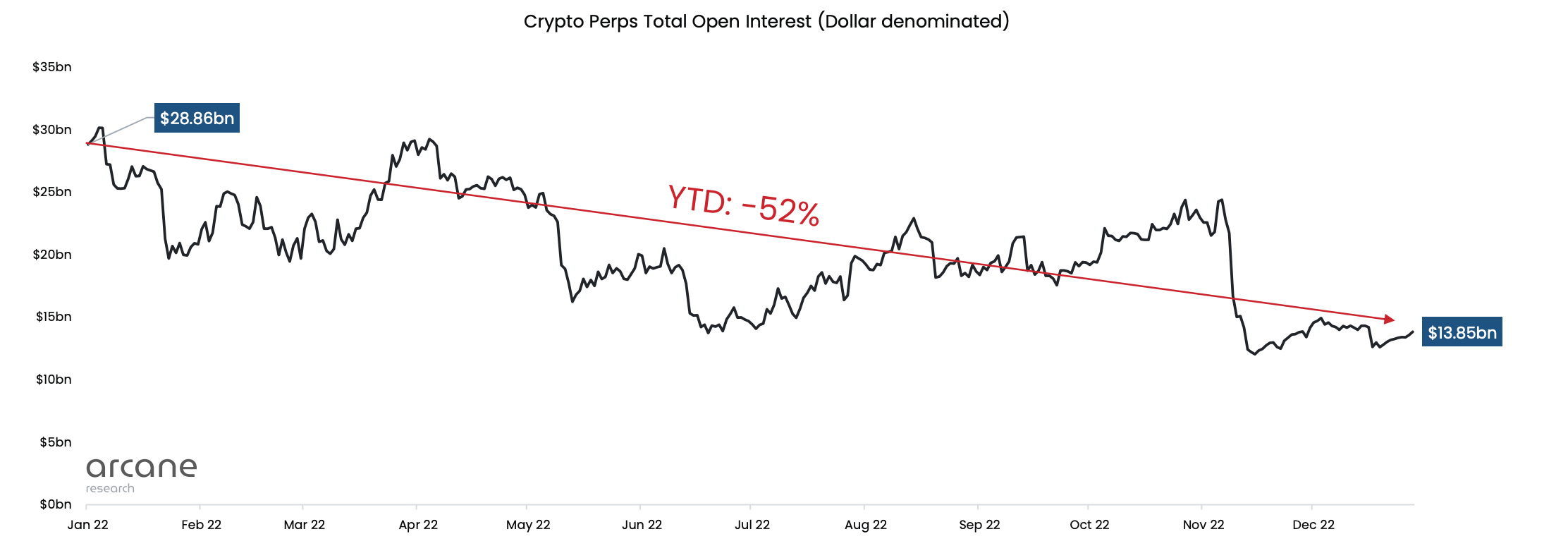

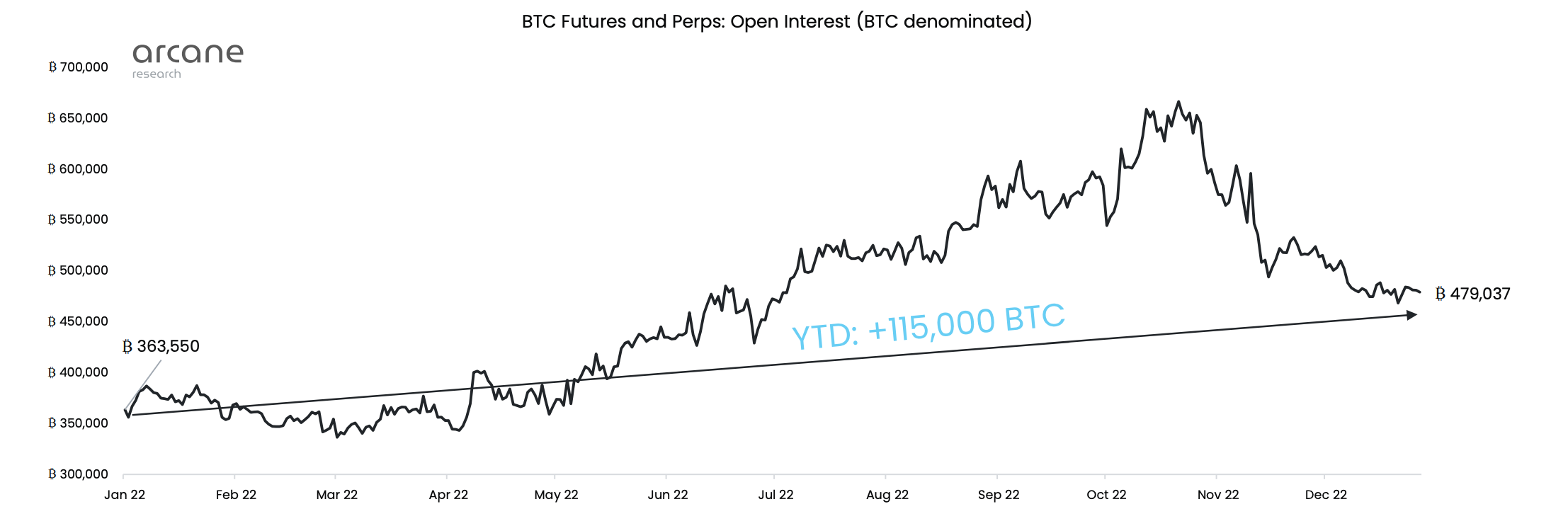

قراردادهای پرپچوال بهره باز (Open Interest)

همانطور که در نمودار زیر مشاهده میکنید، حجم معاملات پرپچوال بهره باز طی سال ۲۰۲۲ کاهش چشمگیری داشته است (۵۲ درصد). حجم این معاملات از ۲۸ میلیارد دلار به ۱۳ میلیارد دلار رسیده است. باید این نکته را نیز در نظر گرفت که طی سال گذشته ارزش بازار کل رمز ارزها ۶۵ درصد کاهش یافته است. بنابراین میتوان نقش پررنگ اهرمها را در این اختلاف مشاهده کرد.

طی سال ۲۰۲۲ چندین افت شدید در حجم معاملات پرپچوال بهره باز دیده میشود، اما بزرگترین آن پس از بحران FTX پدید آمده است. این بحران شوک عظیمی به بازار وارد کرد و ورود به معاملات بهره باز در این شرایط ریسک بیشتری خواهد داشت. به همین خاطر شاهد شیب نزولی شدید این نمودار در ماه نوامبر هستیم.

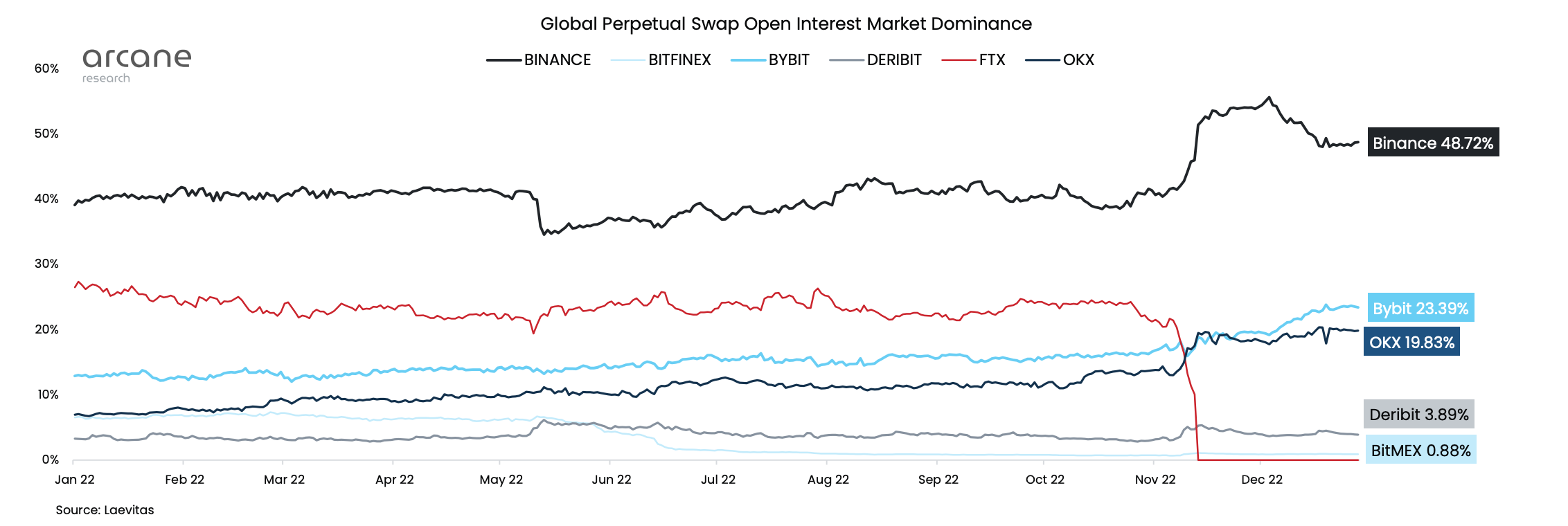

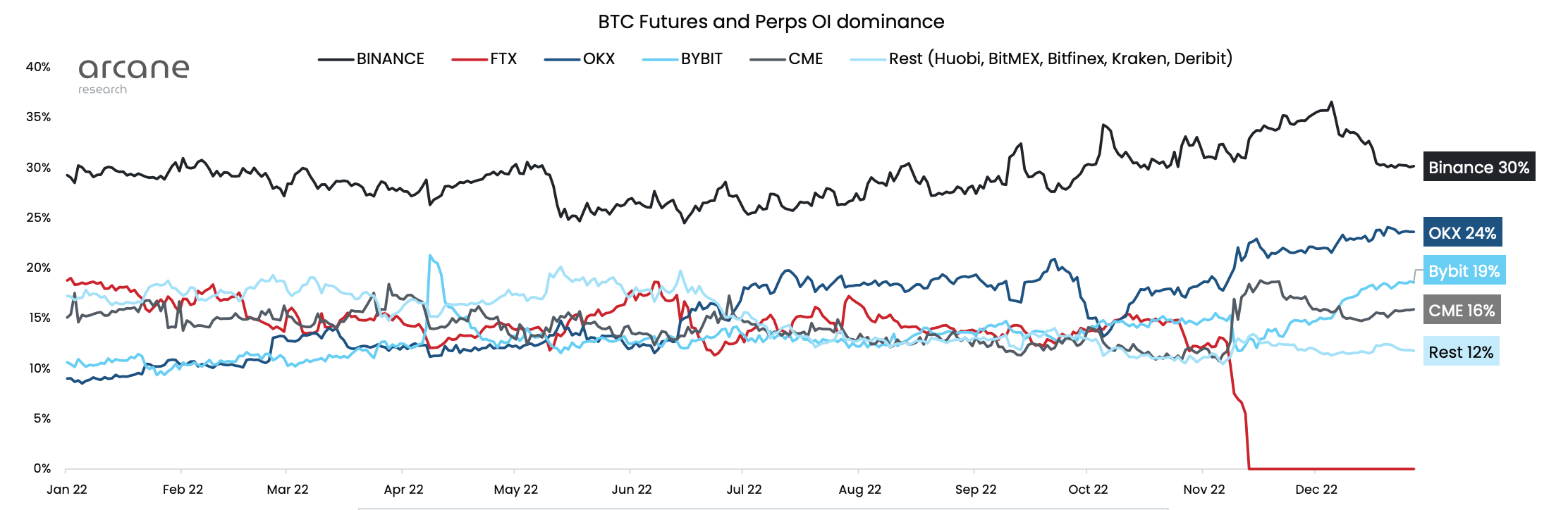

بایننس و معاملات پرپچوال

در حوزه سهم صرافیها در حوزه معاملات پرپچوال، طبق انتظاری که میرفت، بایننس با بیشترین سهم از این بازار در صدر واقع شده است. پیش از ماه نوامبر صرافی FTX، پس از بایننس بیشترین سهم را در این نوع از معاملات داشت.

با آغاز بحران FTX، سهم این صرافی به صفر رسید و به مدت کوتاهی سهم بایننس از ۵۰ درصد نیز عبور کرد. این در حالی است که تغییر چندانی در میزان حجم معاملات پرپچوال در صرافیهای دیگر نداشته است. میتوان نتیجه گرفت که بخش عمدهای از مشتریان FTX پس از فروپاشی این صرافی وارد صرافی بایننس شدهاند.

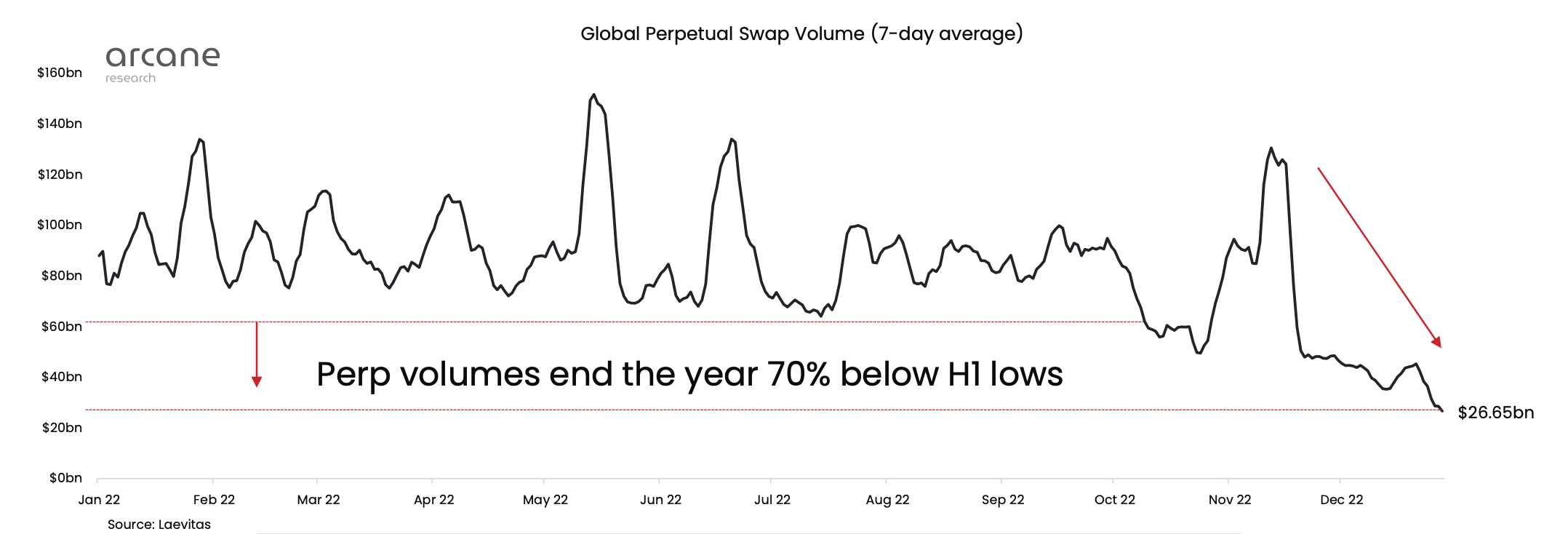

حجم معاملات پرپچوال

در طی سال ۲۰۲۲ حجم معاملات پرپچوال در یک محدوده ثابت نوسان میکرد. اما با بروز بحران FTX، حجم این معاملات بیش از ۷۰ درصد کاهش یافت. این امر نشان میدهد که ورشکستگی FTX چه تاثیر عظیمی بر کل بازار گذاشته است.

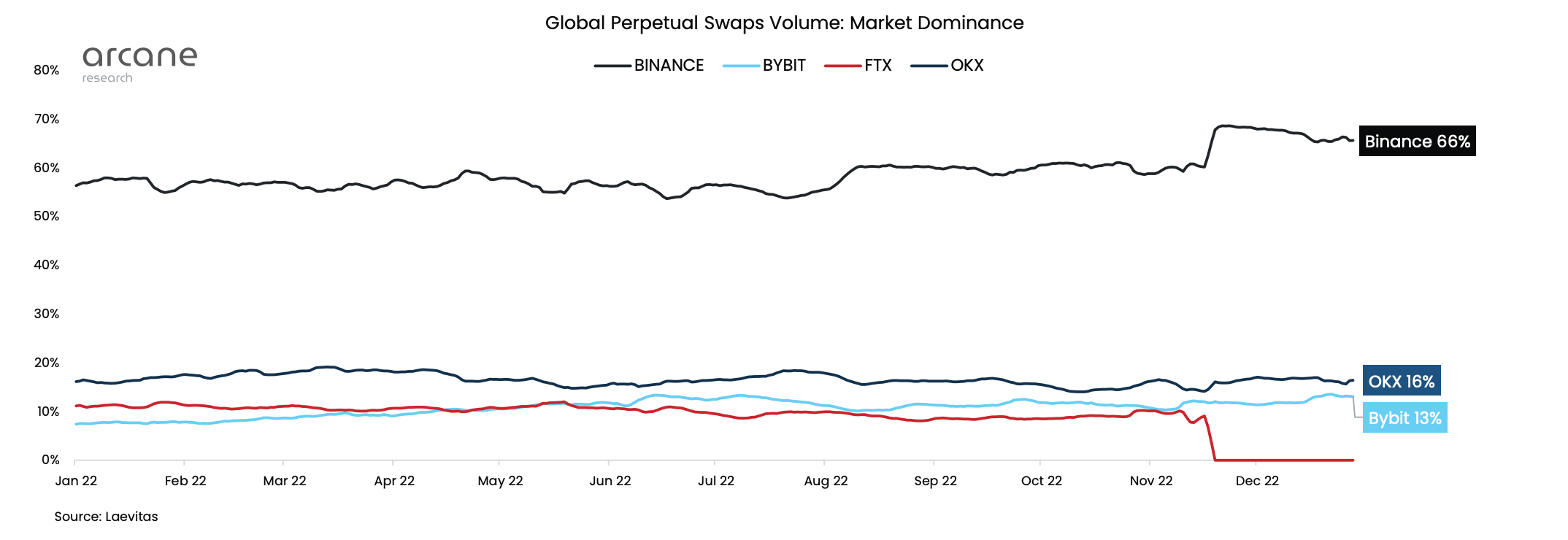

بایننس و تسلط بر معاملات پرپچوال

همانطور که در نمودار مشاهده میکنید، تسلط صرافی بایننس در معاملات پرپچوال نیز واضح است. پس از سقوط FTX تقریبا تمام معاملهگران پرپچوال این صرافی، جذب بایننس شدهاند و تسلط این صرافی را بر کل بازار پرپچوال به بیش از ۶۰ درصد رساندهاند.

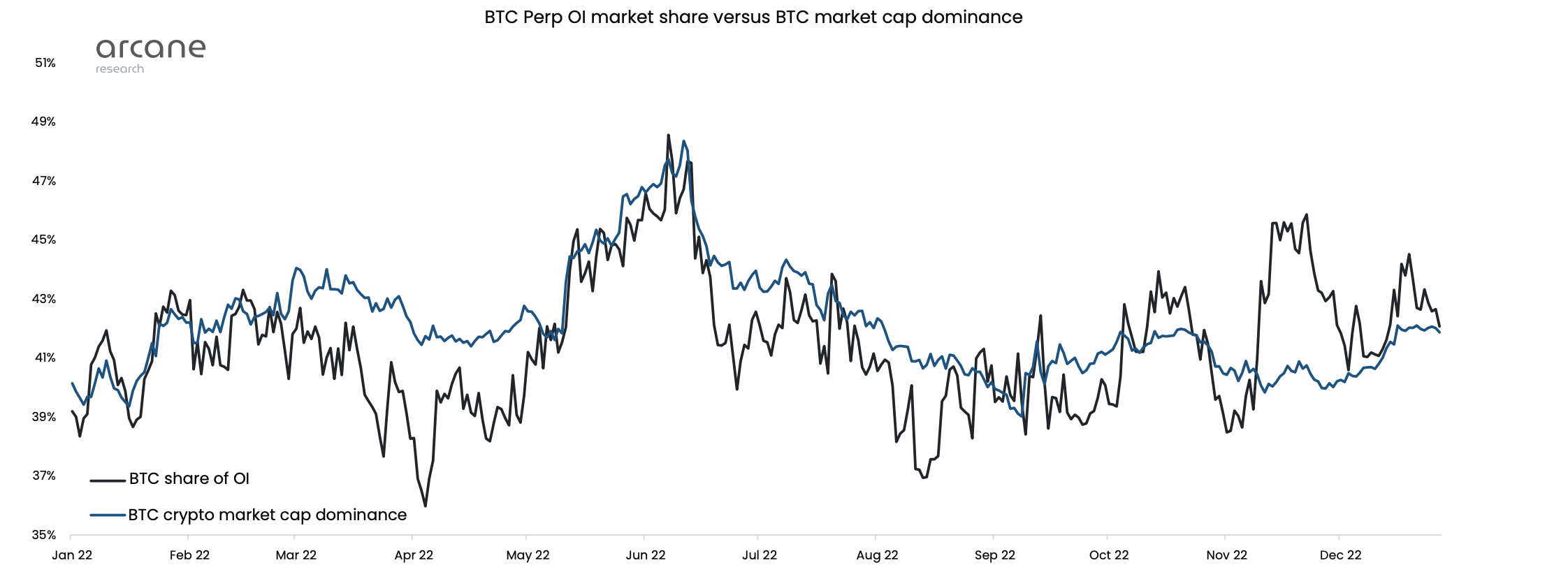

سهم بیت کوین از معاملات پرپچوال

همانطور که در نمودار نیز قابل ملاحظه است، سهم بیت کوین در معاملات پرپچوال همبستگی معناداری با سهم بیت کوین از بازار رمز ارزها دارد. تنها نقطهای که این همبستگی دچار انحراف میشود مربوط به اوایل آپریل است که بحران لونا ایجاد شد.

در این دوره با عرضه گسترده بیت کوین توسط بنیاد لونا، قیمت بیت کوین به شدت کاهش یافت سهمش از بازار رمز ارزها، سقوط شدیدی را تجربه کرد. اما شرایط نوسانی موقعیت مناسبی برای قراردادهای پرپچوال است، به همین خاطر نمودار سهم بیت کوین از معاملات پرپچوال در این دوره افزایش یافته است.

معاملات بهره باز بیت کوین

برخلاف دیگر قراردادهای بازار مشتقات، معاملات اهرمی بیت کوین تا ماه نوامبر روند صعودی قابل توجهی را پیمود. در شرایطی که بازار بیت کوین در سال ۲۰۲۲ طی کرد، بهترین انتخاب برای بسیاری از سرمایهگذاران استفاده از معاملات کوتاهمدت اهرمی بود. چراکه در این معاملات نیازی به پیشبینی افق میانمدت نیست و بازار هم طی سال گذشته همواره با عدم قطعیت همراه بوده است.

بحران نوامبر ۲۰۲۲ باعث شد که بسیاری از حسابهای معاملات اهرمی لیکوئید شده و با زیان بسته شود. همین امر سقوط معاملات بهره باز بیت کوین و شکست روند صعودی قدرتمند آن را توجیه میکند.

پیشرفت عظیم صرافی OKX

سهم بایننس از بازار فیوچر و پرپچوال بیت کوین کمی کمتر از سهم این صرافی در کل بازار پرپچوال است. با این حال بایننس همواره در طول سال ۲۰۲۲ سهم ۲۵ تا ۳۵ درصدی خود را از معاملات بهره باز بیت کوین حفظ کرده است.

در این میان رشد بزرگی به واسطه سقوط FTX برای صرافی OKX رقم خورد. همانطور که در نمودار نیز مشخص است، از اوایل نوامبر سهم صرافی OKX رشد مقطعی خوبی داشته و پس از برقراری آرامش در بازار توانسته سهم خود را حفظ کند.

بایننس و تسلط کامل بر بازار مشتقات

در نمودار زیر، مجموع قراردادهای مرتبط با بازار مشتقات بازنمایی شده است. همانطور که مشاهده میکنید، سهم بایننس از کل بازار مشتقات بیت کوین ۶۱ درصد است که رقم قابل توجهی است. اختلاف این صرافی با دیگر صرافیهای بزرگ رمز ارزی بسیار زیاد است و میتوان گفت بخش موثری از این اختلاف طی سال ۲۰۲۲ ایجاد شده است. سال ۲۰۲۲ علیرغم تمام بحرانها، سالی پر رونق برای صرافی بایننس بود.

صنعت بلاک چین

ماینرها

سال ۲۰۲۲ علاوه بر بازار رمز ارزها و ارزش آنها، کسب و کارهای خصوصی مرتبط با صنعت بلاک چین را نیز به شدت تحت تاثیر قرار داد. در این میان یکی از مهمترین عناصر این صنعت استخراجکنندگان یا ماینرها هستند که طی این دوره بخش عمدهای از درآمد خود را از دست دادند.

کاهش فعالیت شبکه رمز ارزها و پروژه مرج اتریوم را میتوان به عنوان دلایل درون ساختاری افت شدید درآمد ماینرها در نظر گرفت. اما مستقل از مسائل داخلی صنعت بلاک چین، افزایش نرخ بهره بانک مرکزی و تورم شدید قیمت انرژی نیز عاملی موثر بر رشد هزینههای شرکتهای خصوصی فعال در حوزه استخراج بود.

در نمودار زیر میتوان افت درآمد این بخش از جامعه رمز ارزها را مشاهده کرد. برخی از کسب و کارهای مرتبط با این حوزه دچار زیانهای جبرانناپذیر شده و فعالیت خود را متوقف کردهاند. با این حال برخی از نهادهای دولتی همچنان به ادامه کار خوشبین هستند.

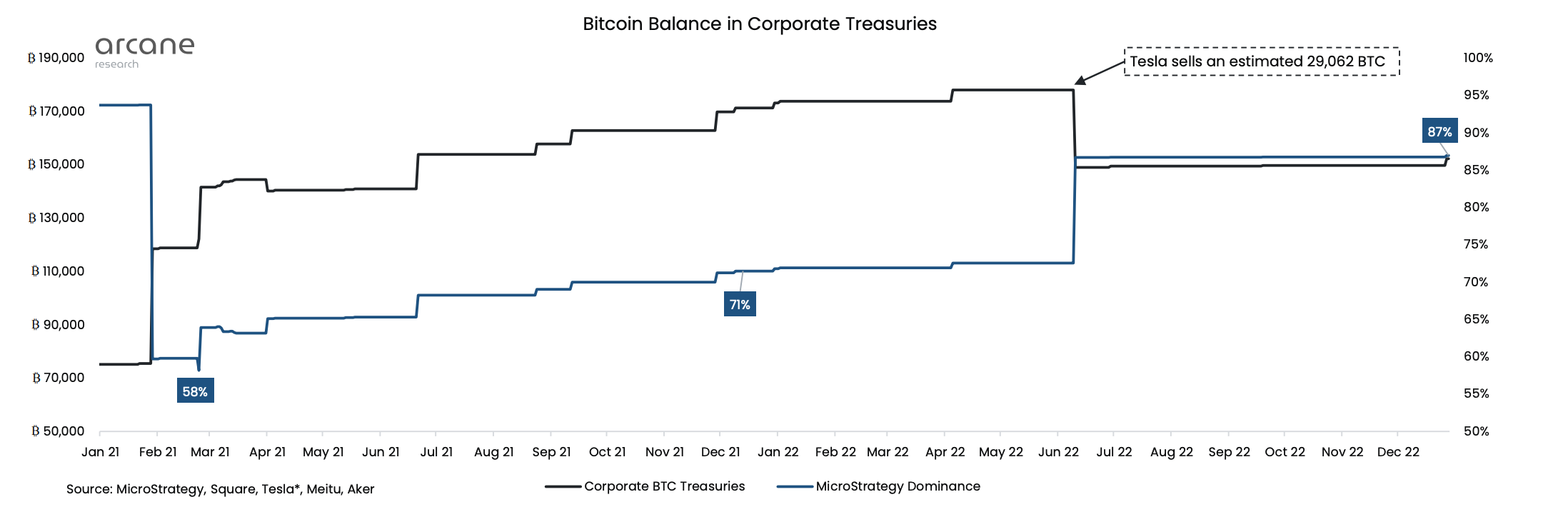

کمپانیهای بزرگ انباشتکننده بیت کوین

در حال حاضر کمپانی MicroStrategy، حدود ۸۷ درصد از کل بیت کوینهای نگهداری شده توسط شرکتهای سهامی عام را در اختیار دارد. این شرکتها، مجموعه شرکتهایی هستند که بیت کوین را به عنوان پشتوانه مالی در ترازنامه خود لحاظ میکنند.

MicroStrategy طی سال ۲۰۲۲، هشت هزار بیت کوین دیگر به ذخایر خود افزود و در حال حاضر بیش از ۱۳۲ هزار بیت کوین را به عنوان پشتوانه مالی در اختیار دارد. از طرفی کمپانی تسلا طی ماههای می تا ژوئن ۲۰۲۲ بیش از ۲۹ هزار عدد از بیت کوینهای خود را در بازار عرضه کرد و در حال حاضر کمتر از ۱۰ هزار بیت کوین در اختیار دارد. پیشبینی میشود که طی سال ۲۰۲۳ کمپانی تسلا حجم ذخیره بیت کوین خود را به صفر برساند.

فشار یورش ماینرها

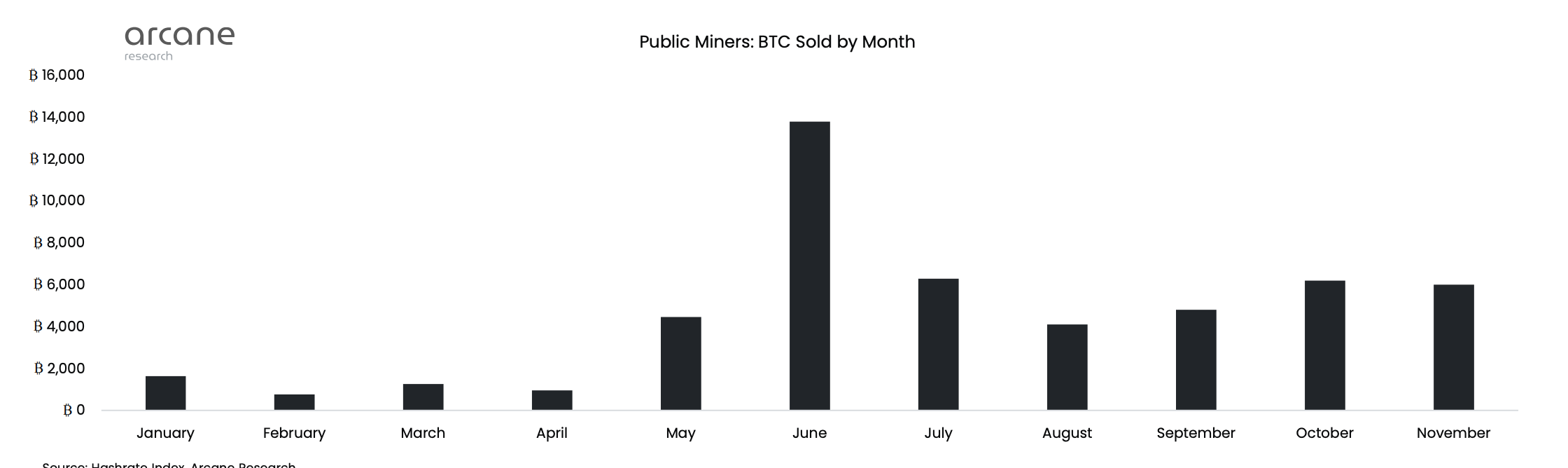

از اواخر سال ۲۰۲۱ تا دو ماه ابتدایی سال ۲۰۲۲، میزان ذخیره ماینرهای بزرگ و عمومی بیت کوین، بیشتر از میزان استخراج آنها بود. به این معنا که علاوه بر کوینهای استخراج شده، به انباشت کوین هم میپرداختند. این امر نشان میدهد که ماینرها در اوایل سال ۲۰۲۲ به بازگشت قیمت امیدوار بودهاند.

اما از می ۲۰۲۲ و مخصوصا ژوئن ۲۰۲۲، رویکرد ماینرهای عمومی به کلی تغییر کرد و طی ماههای باقی مانده تا پایان سال بیش از ۵۰ هزار بیت کوین از ذخایر خود را در بازار عرضه کردند. بر خلاف کمپانیها، این فشار یورش ثابت و همیشگی بوده است. به عبارتی ماینرهای عمومی ذخایر خود را طی چندین ماه تدریجا تخلیه کردند و هپین فشار فروش ثابت، ارزش بیت کوین را کاهش داده است.

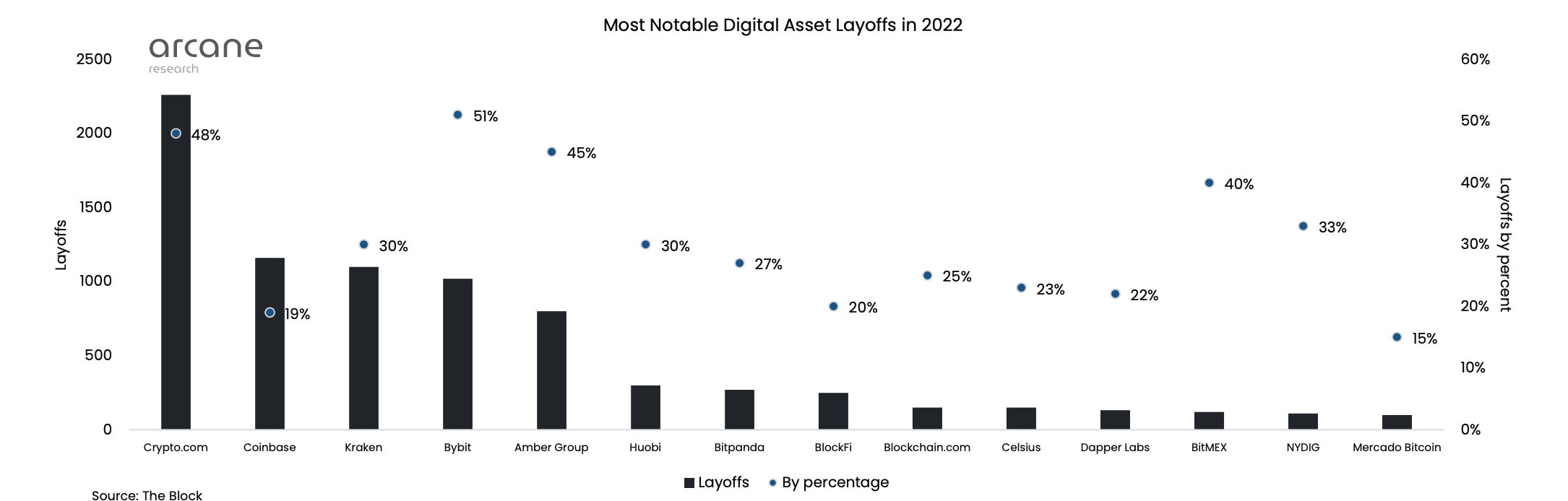

کاهش نیروی انسانی فعال در صنعت رمز ارز

گزارش The Block نشان میدهد که طی سال ۲۰۲۲ و در پی بحرانهای متعدد بازار، شرکتهای مرتبط با بلاک چین بیش از ۹ هزار نفر از کارمندان خود را اخراج کردند. این گزارش تخمین میزند که در مجموع بیت ۱۲۰ تا ۲۸۰ هزار نفر در ارتباط با صنعت رمز ارزها مشغول به کارند و این میزان تعدیل نزدیک به ۱۰ درصد نیروی کار کل است.

از طرفی بایننس بر خلاف این روند نیروی کار خود را طی این دوره دو برابر کرده و به ۷۳۰۰ نفر رسانده است.

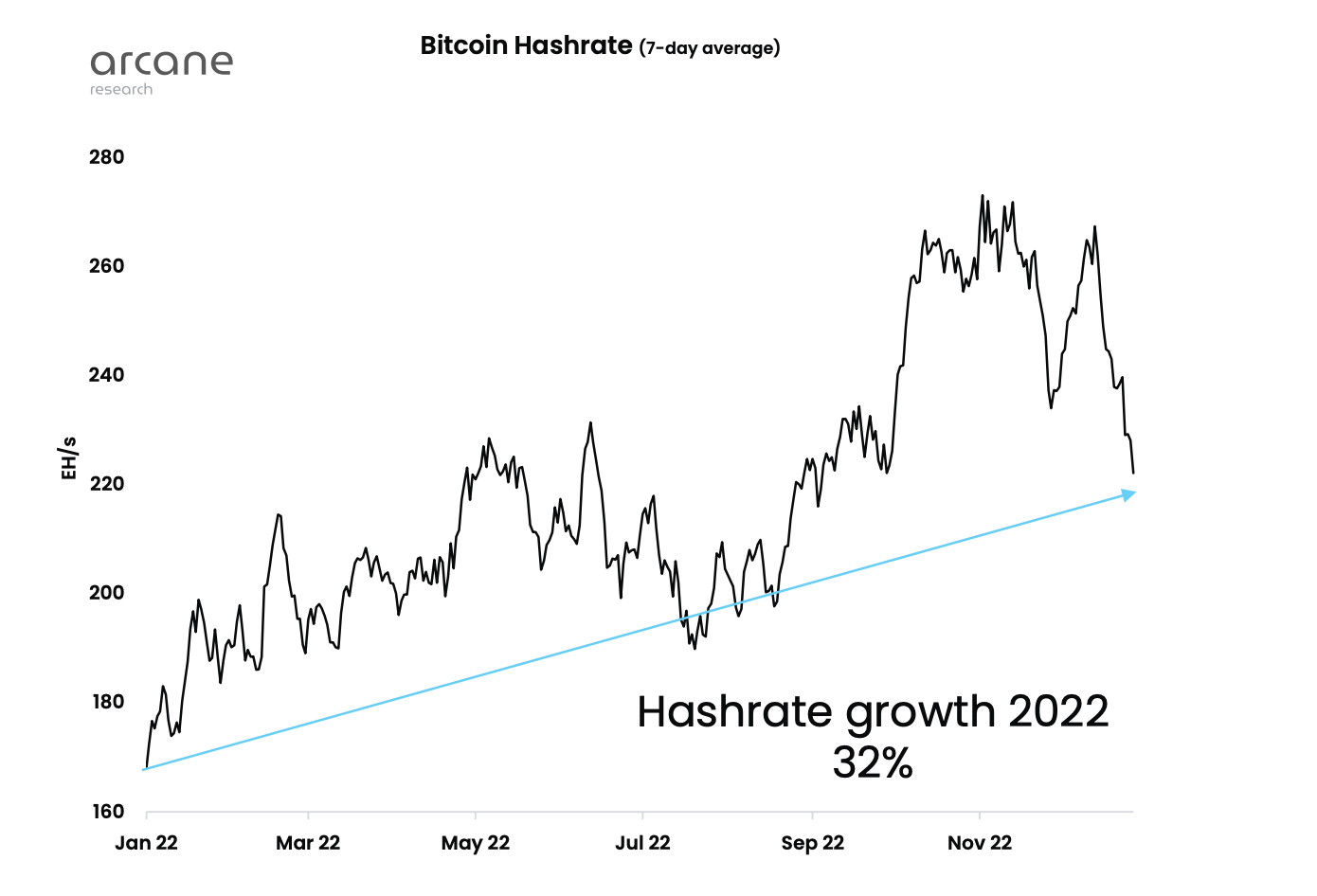

افزایش توان پردازش ماینرها (Hash Rate)

در بخشهای پیشین اشاره کردیم که ماینرها با چالشهای بسیاری مواجه شدهاند و درآمد آنها کاهش قابل توجهی داشته است. باید در کنار مسائلی که عنوان شد، افزایش سختی بلاکهای شبکه بیت کوین را نیز اضافه کنیم. در همین راستا ماینرهای باقیمانده توانستهاند توان پردازش شبکه را طی سال ۲۰۲۲، ۳۲ درصد افزایش دهند.

البته باید این موضوع را به عنوان یک خبر خوب در نظر گرفت که امنیت شبکه بیت کوین را تامین کرده و جلوی «حملات ۵۱ درصدی» را میگیرد. اما این مزیت فشار زیادی به ماینرها خواهد آورد که در افق آتی میتواند باعث بروز یک چالش جدید شود.

آخرین به روزرسانی های شرکت ما

کامنت ها

نظر دهید